توکنومیک یا توکنومیکس چیست؟

مبتدی

چکیده

در اقتصاد سنتی، اقتصاددانان با استفاده از دادههای رسمی عرضه پول، بر انتشار یک ارز نظارت میکنند. اعدادی که آنها گزارش میکنند معمولاً M1، M2 و – بسته به کشور – M3 یا M4 نیز نامیده میشوند.

این اعداد مهم هستند زیرا در طول تاریخ، پادشاهان، ملکهها و دولتها عادت داشتهاند که پول اضافی در کشور خود ایجاد کنند. به نظر میرسد که اداره یک کشور یا جنگیدن در یک جنگ میتواند بسیار پرهزینه باشد و افزایش درآمد یا متعادل کردن بودجه همیشه آسان نبوده است، به این معنی که اغلب از نظر سیاسی صرفاً ایجاد ارز بیشتر مفید بود.

در دنیای مدرن، مواردی مانند کمکهای مالی بانکی و دیگر عوامل، دولتهای سراسر جهان را ملزم کرده است که مقادیر قابلتوجهی ارز جدید را خیلی سریع ایجاد کنند. در حالی که دولتها بر این فرآیند نظارت دارند، ایجاد ارز اضافی میتواند باعث کاهش آهسته یا گاهی سریع در ارزش پول موجود شود. ما به این کاهش ارزش پول “تورم” میگوییم و زمانی که قیمت چیزهایی که میخریم سال به سال افزایش مییابد، بیشتر قابل مشاهده است. در ادامه در خصوص همین مورد در دنیای ارزهای دیجیتال میپردازیم و متوجه خواهیم شد که توکنومیکس (Tokenomics) یا توکنومیک چیست. با ما همراه باشید.

توکن چیست؟

قبل از ورود به توکنومیکس و بررسی یکی از عوامل مهم برای خرید ارز دیجیتال، بیایید نگاهی به معنای توکن بیندازیم. توکن یک واحد دیجیتالی از یک ارز دیجیتال است که به عنوان یک دارایی خاص یا برای نشان دادن یک کاربرد خاص در بلاک چین استفاده میشود. توکنها موارد استفاده متعددی دارند، اما رایجترین آنها به عنوان توکنهای اوراق بهادار، کاربردی و حاکمیتی است.

ارزهای دیجیتال و توکنهای ساختهشده بر روی بلاک چین،طبق برنامههای صدور از پیش تعیینشده و الگوریتمی ایجاد شدهاند. این بدان معناست که ما میتوانیم با کمی دقت پیشبینی کنیم که تا یک تاریخ مشخص چند توکن ایجاد میشود. اگرچه این امکان برای اکثر داراییهای رمزارزی وجود دارد که این زمانبندی صدور را تغییر دهند، اما معمولاً به توافق بسیاری از افراد نیاز دارد و اجرای آن بسیار دشوار است. این امر تا حدودی آسایش و امنیت را برای مالکان فراهم میکند، زیرا آنها میدانند توکنومیک و میزان دارایی آنها به گونهای ایجاد میشود که بسیار قابلپیشبینیتر از خلق پول توسط دولتها است.

توکن تورمی (Inflationary) و ضد تورمی (Deflationary) چیست؟

توکنهای تورمی (Inflationary) و ضد تورمی (Deflationary) اساساً در مورد عرضه کل و ارزش آنها در طول زمان متضاد هستند.

توکن های تورمی: این توکنها عرضه رو به افزایشی در گردش دارند. این مورد میتواند از طریق یک برنامه صدور ثابت که در آن توکنهای جدید به طور مداوم ایجاد میشوند یا حتی یک عرضه نامحدود بدون سقف اتفاق بیفتد. به عنوان مثال میتوان به دوج کوین و XRP اشاره کرد. اگر تقاضا ادامه پیدا نکند، افزایش عرضه میتواند منجر به کاهش ارزش هر توکن در طول زمان شود. با این حال، توکنهای تورمی نیز میتوانند برای تشویق هزینهها در اکوسیستم کریپتو بهجای نگهداشتن آنها استفاده شوند.

توکنهای ضد تورمی: توکنهای کاهشدهنده مقدار عرضه محدود یا حتی در حال کاهش دارند. این کمبود را میتوان از طریق حداکثر عرضه ثابت (مانند بیت کوین) یا با سوزاندن توکنهایی که از قبل در گردش هستند (مانند بایننس کوین (BNB)) به دست آورد. این مفهوم تقلید از فلزات گرانبها مانند طلا است، جایی که عرضه محدود میتواند منجر به افزایش ارزش هر توکن در صورت ثابت ماندن یا افزایش تقاضا شود. این مورد باعث میشود توکنهای ضدتورمی بهعنوان یک ذخیره ارزش جذاب باشند.

توکنومیکس یا توکنومیک چیست؟

توکنومیکس به معنای اقتصاد توکن است. شاید بپرسید که یعنی چه، ولی در ادامه به ویژگیهای اصلی آن میپردازیم:

- توکنومیکس : (token+economics) به معنای اقتصاد توکن

- هر ارز دیجیتال اعم از توکن یا کوین چه برنامهای برای توکنهای خود دارد.

- از مقدار عرضه، نحوه تخصیص (به عنوان مثال چه مقدار مخصوص ایردراپ، تیم و…) است و حتی نحوه آزادسازی توکنها نیز در همین اقتصاد توکن قرار دارد.

تمام ماهیت توکنومیکس همین موارد بود ولی در ادامه به بررسی دقیقتر آن میپردازیم.

چرا توکنومیکس هنگام سرمایهگذاری در ارزهای دیجیتال مهم است؟

ست کلارمن، افسانه سرمایهگذاری ارزشی، در کتاب سرمایهگذاری معروف خود، “Margin of Safety”، توضیح میدهد که «در کوتاهمدت عرضه و تقاضا به تنهایی قیمتهای بازار را تعیین میکنند». اگر باور داشته باشیم که این موضوع در مورد داراییهای رمزارزی با استفاده از فناوری بلاکچین و همچنین بازار اعمال میشود، درک عواملی که بر عرضه یا تقاضا تأثیر میگذارند هم برای سفتهبازان و هم برای سرمایهگذاران اهمیت حیاتی دارد.

در این صورت، تعدادی عامل وجود دارد که باید هنگام بررسی توکنومیکس کریپتو در نظر گرفت. شاید مهمترین چیز این باشد که بدانیم ارز دیجیتال چگونه استفاده خواهد شد. آیا ارتباط واضحی بین استفاده از پلتفرم یا سرویس در حال ساخت و دارایی وجود دارد یا خیر؟ اگر وجود داشته باشد، احتمال زیادی وجود دارد که یک سرویس رو به رشد نیاز به خرید و استفاده داشته باشد که در نهایت به افزایش قیمت کمک میکند. اگر وجود ندارد، توکن برای چه چیزی میتواند استفاده شود؟

سوالات مهم دیگری که باید به آنها پاسخ داد عبارتند از:

- در حال حاضر چند کوین یا توکن وجود دارد؟

- چه تعداد در آینده وجود خواهند داشت و چه زمانی ایجاد خواهند شد؟

- صاحب توکنها کیست؟ آیا مواردی در نظر گرفته شده است که در آینده برای توسعهدهندگان عرضه شوند؟

- آیا اطلاعاتی وجود دارد که نشان دهد تعداد زیادی از توکنها گم شده، سوخته، حذف شده یا به نوعی غیرقابل استفاده هستند؟

همه این تصمیمها در سطح پروتکل گرفته میشوند و بیشتر توکنومیک توسط توسعهدهندگان بنیانگذار آن در کد رایانهای یک ارز دیجیتال خاص ساخته میشوند.

قبل از انتشار یک ارز دیجیتال، توکنومیک آن اغلب در وایت پیپر مربوطه نشان داده میشود، که یک سند است که توضیح میدهد ارز دیجیتال پیشنهادی چه کاری انجام خواهد داد و همچنین نحوه عملکرد آن و هر فناوری زیربنایی را توضیح میدهد.

معروفترین آنها وایت پیپر بیتکوین است که پایه و اساس اولین ارز دیجیتال عملکردی با فناوری دفتر کل توزیعشده به نام بلاکچین را ایجاد کرد. به طور بحرانی، راه حلی برای مشکل «خرج دوگانه یا همان دابل اسپندینگ» ارائه کرد.

حاکمیت و هماهنگی ارز دیجیتال

حاکمیت این روزها نقش بزرگی در توکنومیکس ایفا میکند. بسیاری از توکنها بهعنوان توکنهای بهاصطلاح حاکمیتی عمل میکنند، به این معنی که به دارندگان حق رأی داده میشود تا بر قوانین و تصمیمهای آینده یک پروژه تأثیر بگذارند. همه اینها به نام تمرکززدایی است. به جای اینکه یک گروه متمرکز از توسعهدهندگان، تصمیمگیری کنند، دارندگان توکن میتوانند در مورد نحوه اجرای پلتفرم رأی دهند.

به توکنهای حاکمیتی مانند سهام در یک شرکت سهامی عام فکر کنید، البته شرکتی بدون مدیر عامل.

پلتفرمهای دیفای از طریق DAOها کار میکنند، نامی که به یک سیستم حاکمیتی داده شده است که بر حاکمیت رمزارزی متکی است و دارندگان میتوانند در مورد هر چیزی رأی دهند.

توکنومیکس برای موفقیت یک پروژه بسیار مهم است. همانطور که یک مدیر عامل میتواند یک شرکت را راهاندازی کند، تصمیمات حاکمیتی ضعیف میتواند پروژههای برتر دیفای را از بین ببرد.

اگر همه چیز شکست بخورد، ممکن است با “هارد فورک کردن” یک ارز دیجیتال – یک فرآیند کپی کردن پایگاه کد یک بلاکچین، ایجاد چند تغییر سازگار غیرقابل پیشینه و انتقال ارزهای دیجیتال و اعتبارسنجی قدیمی به شبکه جدید- یک برنامه زمانبندی توکنومیک جدید ایجاد شود.

ویژگیهای اصلی توکنومیکس

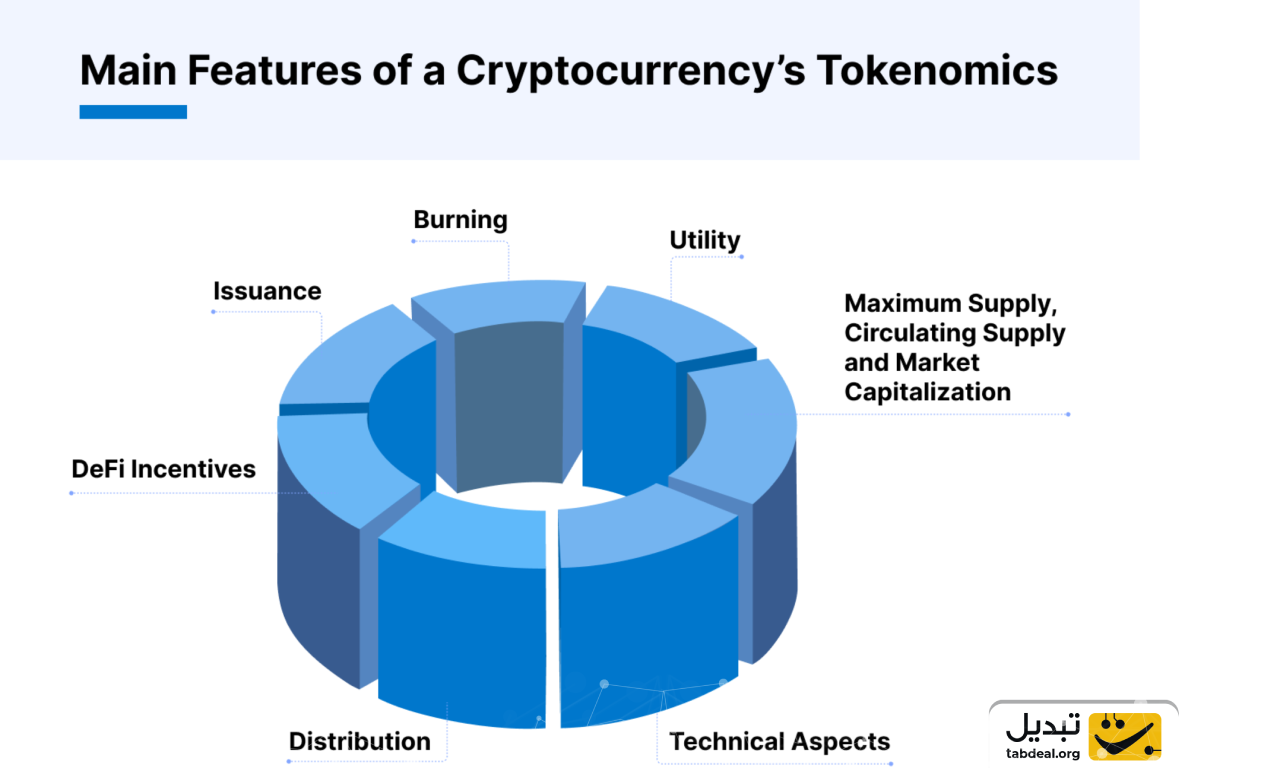

بیایید نگاهی دقیقتر به ویژگیهای یک ارز دیجیتال که نقش مؤثری در عرضه و تقاضای آن دارد بیندازیم.

همانطور که در تصویر بالا مشخص است، چندین عامل کلیدی در توکنومیکس هر ارز دیجیتال وجود دارد. البته امکان دارد که موارد دیگری نیز وجود داشته باشد. در ادامه نیز به مهمترین عوامل خواهیم پرداخت:

- صدور

- حداکثر عرضه، عرضه در گردش و سرمایه بازار

- مشوقهای دیفای

- توزیع

- جنبههای فنی

- کاربرد

- سوزاندن

صدور (Issuance)

صدور فرآیند ایجاد یک ارز دیجیتال جدید است که قبلاً وجود نداشت. برخی از سوالات مهمی که هنگام مطالعه توکنومیک باید پرسید:

- توکن چگونه صادر میشود؟

- بلاکچین آن از کدام مکانیزم اجماع پیروی میکند؟

بیایید بیتکوین (BTC) و اتر (ETH) را برای این مثال مطالعه توکنومیک در نظر بگیریم.

بلاکچین بیتکوین از مکانیزم اجماع اثبات کار (PoW) استفاده میکند. هر بار که یک ماینر یک بلوک جدید به بلاکچین اضافه میکند، کوینهای جدید BTC ایجاد میشود. بیتکوین جدید از طریق ماینرها با نرخ از پیش تعیینشده وارد گردش میشود.

در همین حال، بلاکچین اتریوم از مکانیزم اجماع اثبات سهام (PoS) استفاده میکند. اعتبارسنجها ۳۲ اتر را قفل میکنند تا فرصتی برای اعتبارسنجی تراکنشها و ایجاد بلوکهای جدید داشته باشند. ETH جدید ایجاد شده در هر دوره بر اساس عملکرد آنها بین اعتبارسنجیهای فعال توزیع میشود.

حداکثر عرضه، عرضه در گردش و سرمایه بازار

توکنومیکس حداکثر عرضه و عرضه در گردش را تعریف میکند. یک ازر میتواند به گونهای طراحی شود که عرضه محدود یا عرضه بینهایت داشته باشد.

به عنوان مثال، بیتکوین دارای عرضه محدود ۲۱ میلیون سکه یا کوین است، در حالی که عرضه ETH بینهایت است. عرضه محدود بیتکوین از جمله ارزشهای پیشنهادی آن محسوب میشود. این ازر به عنوان پوششی در برابر تورم دیده میشود و به دلیل عرضه محدود آن به عنوان “طلای کریپتو” نیز شناخته میشود.

عرضه در گردش یک توکن تعداد توکنهایی است که در حال حاضر در گردش هستند. ارزش بازار (یا ارزشگذاری بازار) یک ارز دیجیتال برابر با حاصلضرب قیمت واحد آن و عرضه در گردش آن است.

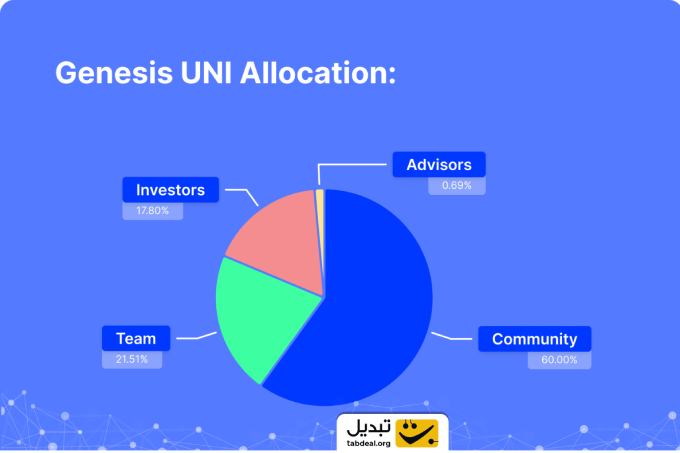

توزیع (Distribution)

استفاده از توکن های رمزارزی به عنوان یک واحد حساب، فرآیند جمعآوری کمکهای مالی برای استارتاپها و DAOها را متحول میکند. انتشار توکن میتواند نقدینگی و سودمندی اولیه را برای سرمایه گذاران و در عین حال شفافیت را برای همه ذینفعان فراهم کند.

بسیار مهم است که چنین فرآیند صدور به خوبی ساختار یافته باشد و پایه و اساس پایدار یک پروژه را ایجاد کند و در عین حال به مشارکتکنندگان جدید اکوسیستم انگیزه بدهد.

برای تضمین موفقیت بلندمدت و جلوگیری از نوسانات شدید، ابزارهای خاصی وجود دارد که باید هنگام ساختاربندی توکنومیک سالم استفاده شود.

- سرمایه گذاری: برای تامین مالی اولیه یک پروژه، سرمایه گذاران به دنبال سود قابلتوجهی هستند زیرا از یک ایده اثبات نشده حمایت میکنند. برای جلوگیری از فروش زودهنگام و تثبیت قیمت توکن، برنامههای واگذاری با دورههای قفل معرفی شدهاند که امکان دسترسی تدریجی به توکنها را در طول زمان فراهم میکند.

- استیک: توکنهای استیک شده به بقای یک شبکه کمک میکنند. همچنین توکنهای استیک شده میتوانند در برخی از سیستمها حق رای اعطا کنند و به ذینفعان متعهد نفوذ بیشتری در جهتگیری پروژه بدهند.

- ایردراپها و پاداشهای دیگر: مشوقهای توکن دیده شدن پروژه را افزایش میدهند و میتوانند از تمرکز توکنها جلوگیری کنند و خطرات تمرکز را کاهش دهند، بهویژه زمانی که توکنها به حقوق حاکمیت مربوط میشوند. برخی از پروژهها برای توزیع طبیعی توکنها و اجتناب از مشکلات احتمالی نظارتی، ایردراپها را به فروش معمولی ترجیح میدهند.

سوزاندن (Burning)

سوزاندن فرآیند ارسال ارزهای دیجیتال به یک آدرس کیف پول غیرقابل بازیابی به منظور حذف آنها از گردش است.

سوزاندن توکنها میتواند با کاهش عرضه در گردش آن به کنترل تورم کمک کند. سوزاندن توکن میتواند از یک توکن به توکن دیگر متفاوت باشد. پروژهها ممکن است درصد معینی از عرضه در گردش خود را در دورههای تصادفی یا از پیش تعیینشده بسوزانند ولی با این اوصاف همه ارزها دارای مکانیزم سوزاندن نیستند (به عنوان مثال BTC).

مشوقهای دیفای

پلتفرمهای مالی غیرمتمرکز (DeFi) به کاربران برای قفل کردن توکنهای خود در استخرهای نقدینگی یا استخرهای استیک، بازدهی ارائه میدهند. این فرآیند میتواند بر عرضه در گردش یک توکن تأثیر بگذارد و حتی فشار فروش را کاهش دهد.

کاربرد

کاربرد یک توکن تقاضای آن را افزایش میدهد، که در نهایت بر قیمت توکن، ارزش بازار و حتی عرضه در گردش تأثیر خواهد گذاشت.

به عنوان مثال، تقاضای ETH از استفاده از آن برای پرداخت هزینههای گس در اتریوم ناشی میشود. اگر کاربران ETH در کیف پول خود برای پرداخت تراکنشها نداشته باشند، نمیتوانند از پلتفرمهای دیفای، خرید (ان اف تی) NFT یا بازیهای بلاکچین در اتریوم استفاده کنند.

سفتهبازی سرمایهگذاران نیز میتواند تقاضا برای یک توکن را افزایش دهد. این امر به ویژه در بازارهای صعودی صادق است زیرا سرمایهگذاران به دنبال کسب سود از معامله ارزهای دیجیتال هستند. موارد دیگر استفاده از یک توکن عبارتند از پرداخت، حاکمیت، استیک، وثیقه و ییلد فارمینگ.

ابزارهای مناسب توکن

حقوق دسترسی: توکنها میتوانند به دارندگان اجازه دسترسی به خدمات یا ویژگیهای خاص در یک پلتفرم را بدهند. به عنوان مثال، توکن BAT به تبلیغکنندگان اجازه میدهد تا برای فضای تبلیغات و توجه کاربر در اکوسیستم مرورگر Brave هزینه کنند.

حاکمیت: برخی توکنها حق رای را فراهم میکنند و به دارندگان اجازه میدهند در فرآیندهای تصمیمگیری پلتفرم شرکت کنند. برای مثال، توکن MKR به دارندگان این امکان را میدهد که در مورد پیشنهادات مختلفی که آینده و سیاستهای پلتفرم را تعیین میکنند، رأی دهند.

استیک و امنیت شبکه: در سیستمهای اثبات سهام، توکنها را میتوان برای اعتبارسنجی تراکنشها یا ایجاد بلوکهای جدید قرار داد و امنیت شبکه را تقویت کرد.

وثیقه و استقراض: در پلتفرمهای مالی غیرمتمرکز (DeFi)، کاربران میتوانند توکنهایی را به عنوان وثیقه قفل کرده تا سایر داراییها را قرض بگیرند.

کاهش کارمزد: برخی از صرافیها توکنهایی را مانند BNB ارائه میدهند که میتوان از آنها برای پرداخت هزینههای معاملاتی با نرخ کاهش یافته در صرافی ارز دیجیتال استفاده کرد.

تلههای رایج و خط قرمزها در توکنومیکس

در ادامه به مواردی میپردازیم که باید در خصوص توکنومیکس بدانید و اگر این موارد را در پروژهای مشاهده کردید، احتمال مناسب نبودن آن پروژه وجود دارد:

- ذخایر بیش از حد برای سرمایه گذاران اولیه، بنیانگذاران و تیم: اگر بخش قابلتوجهی از کل عرضه توکن برای سرمایه گذاران اولیه، بنیانگذاران یا تیم ذخیره شود، میتواند نگرانیهایی را در مورد تمرکز و احتمال دستکاری بازار ایجاد کند. این داراییهای بزرگ میتواند منجر به کنترل نامتناسب شود و ممکن است منجر به تخلیههای گسترده شود که بر قیمت و ثبات توکن تأثیر منفی میگذارد.

- سرمایه غیر واقعی یا بدون سقف: اگر هدف پروژهای جمع آوری مقدار غیرواقعی بالای سرمایه بدون توجیه روشنی برای استفاده از آن باشد یا اگر سقفی برای جذب سرمایه وجود نداشته باشد، ممکن است نشانه طمع یا برنامهریزی مالی ضعیف باشد.

- وعدههای سود تضمین شده: هر پروژهای که وعده بازگشت تضمین شده را بدهد، یک خط قرمز بزرگ است، زیرا میتواند نشاندهنده یک طرح پانزی یا سایر فعالیتهای متقلبانه باشد.

- فقدان یک نقشه راه واضح: پروژهها باید یک نقشه راه روشن ارائه کنند که نشاندهنده نحوه استفاده از بودجه، نقاط عطف توسعه و برنامههای آینده باشد. یک نقشه راه مبهم میتواند نشاندهنده فقدان برنامهریزی باشد.

- عدم شفافیت یا مکانیزمهای توزیع بیش از حد پیچیده: مکانیزم توزیع توکن باید شفاف و سرراست باشد. اگر فرآیند توزیع در هالهای از ابهام پنهان شده باشد یا به طور غیرضروری پیچیده به نظر برسد، میتواند نشاندهنده عدم شفافیت یا تلاش برای پنهان کردن شرایط نامطلوب باشد.

- هیچ کاربرد یا هدف واضحی برای توکن وجود ندارد: یکی از مهمترین خط قرمزها، توکنهایی است که کاربرد یا هدف مشخصی ندارند. اگر پروژهای نتواند توجیه کند که چرا به یک توکن نیاز دارد یا اینکه توکن چگونه به اکوسیستم خود ارزش میافزاید، ممکن است صرفاً وسیلهای برای جمع آوری سرمایه بدون ارائه ارزش واقعی باشد.

اقتصاد توکن؛ عاملی مهم در بررسی فاندامنتال یک ارز دیجیتال

در نتیجه، توکنومیکس به عنوان طرحی برای سلامت اقتصادی یک پروژه ارز دیجیتال و تحلیل فاندامنتال عمل میکند. با درک توزیع، کاربرد و مدل کلی اقتصادی توکن، بینش ارزشمندی در مورد پتانسیل آن برای موفقیت بلندمدت و خرید آسان به دست میآورید. به یاد داشته باشید، توکنومیک قوی با تمرکز بر کاربرد، عرضه متعادل و یک اکوسیستم پر رونق میتواند یک پروژه رمزارزی پایدار را با توکنی که دارای ارزش ذاتی است، تقویت کند. بنابراین، دفعه بعد که یک ارز دیجیتال جدید را بررسی کردید، از تجزیه و تحلیل توکنومیکس آن غافل نشوید.

سوالات متداول

۱. توکنومیکس چیست؟

توکنومیکس به طراحی و ساختار یک رمزارز یا توکن، از جمله ایجاد، توزیع، کاربرد و ارزش پیشنهادی آن در اکوسیستم بلاکچین خاص آن اشاره دارد.

۲. چرا توکنومیک مهم است؟

توکنومیک نقش مهمی در تعیین دوام و ارزش طولانیمدت یک پروژه رمزارزی دارد. این مورد نشان میدهد که چگونه توکن در شبکه عمل کرده، به کاربران انگیزه میدهد و تعادل عرضه و تقاضا را حفظ میکند.

۳. برخی از جنبههای کلیدی توکنومیک چیست؟

برخی از جنبههای کلیدی توکنومیکس شامل عرضه کل توکن، توزیع توکن (تخصیص برای بنیانگذاران، تیم، سرمایهگذاران و غیره)، سودمندی توکن (نحوه استفاده از توکن در شبکه) و مدل اقتصاد توکن (به عنوان مثال، تورمزدایی، تورمی) است.

۴. چگونه میتوانم در مورد توکنومیک پروژه کریپتو تحقیق کنم؟

اکثر پروژههای رمزارزی وایت پیپرهایی را منتشر میکنند که ساختار توکنومیک آنها را به تفصیل شرح میدهد. همچنین میتوانید اطلاعات را در وبسایت یا کانالهای رسمی پروژه بیابید. علاوه بر این، تحقیق و تجزیه و تحلیل مستقل از منابع معتبر میتواند بینش ارزشمندی ارائه دهد.

دیدگاهها