بازارساز خودکار (AMM) چیست و نحوه کار آن

مبتدی

- بازارساز (Market Maker) چیست؟

- بازارساز خودکار (Automated Market Maker) یا AMM چیست؟

- بازارسازان خودکار (AMM) چگونه کار میکنند؟

- نقش تامینکنندگان نقدینگی (LP) در AMM

- مزایا و معایب بازارساز خودکار

- فرصتهای ییلد فارمینگ (Yield farming) در AMM

- ضرر ناپایدار (Impermanent Loss) چیست؟

- نتیجهگیری

- سوالات متداول

چکیده

بازارسازان خودکار (Automated market makers)، کاربران را تشویق میکنند تا در ازای سهمی از کارمزد تراکنش و توکنهای رایگان، به ارائهدهندگان نقدینگی (liquidity providers) تبدیل شوند.

شاید در ابتدا بعضی از مفاهیم کمی سخت و غیرقابل درک باشد، ولی اگر تا انتها همراه ما باشید، تمام این مفاهیم را خدمت شما عزیزان توضیح میدهیم.

هنگامی که یونی سواپ (Uniswap) در سال ۲۰۱۸ راهاندازی شد، اولین صرافی غیرمتمرکز بود که با موفقیت از سیستم بازارساز خودکار (AMM) استفاده کرد.

یک بازارساز خودکار (AMM) پروتکل زیربنایی است که تمام صرافیهای غیرمتمرکز (DEX) را قدرت میدهد، صرافی غیرمتمرکز یا همان DEXها به کاربران کمک میکنند تا با اتصال مستقیم کاربران بدون واسطه، ارزهای دیجیتال را مبادله یا سواپ کنند. به زبان ساده، بازارسازان خودکار مکانیزمهای معاملاتی مستقلی هستند که نیاز به صرافیهای متمرکز و تکنیکهای بازارسازی مرتبط را از بین میبرند. در این مقاله، نحوه عملکرد AMM و توضیحات مربوط را بررسی خواهیم کرد.

بازارساز (Market Maker) چیست؟

یک بازارساز فرآیند مورد نیاز برای تامین نقدینگی جفت ارزهای معاملاتی در صرافیهای متمرکز را تسهیل میکند. یک صرافی ارز دیجیتال متمرکز بر عملیات معاملهگران نظارت کرده و یک سیستم خودکار ارائه میکند که تضمین میکند سفارشهای معاملاتی مطابقت دارند. به عبارت دیگر، هنگامی که معاملهگر A تصمیم میگیرد ۱ بیت کوین را به قیمت ۶۰۰۰۰ دلار خریداری کند، صرافی اطمینان حاصل میکند که معاملهگر B را پیدا کند که مایل است ۱ بیت کوین را با نرخ مناسب معاملهگر A بفروشد.

به این ترتیب، صرافی متمرکز واسطه بین معاملهگر A و معاملهگر B است. وظیفه آن این است که این فرآیند را تا حدامکان یکپارچه کند و سفارشهای خرید و فروش کاربران را مطابقت دهد. نکته قابل توجه این است که بازارهای معاملاتی صرافی تبدیل بهترین مارکت میکرها را داشته و با سرعت و قیمتهای مناسب به کاربران خدمت ارائه میدهد.

بنابراین، اگر هر صرافی نتواند منطبقات مناسب را برای سفارشات خرید و فروش به صورت آنی پیدا کند، چه اتفاقی میافتد؟

در چنین سناریویی میگوییم نقدینگی داراییهای مورد نظر کم است.

نقدینگی از نظر معاملاتی به این موضوع اشاره دارد که چگونه میتوان یک دارایی را به راحتی خرید و فروش کرد. نقدینگی بالا نشان میدهد که بازار فعال است و معاملهگران زیادی در حال خرید و فروش یک دارایی خاص هستند. برعکس، نقدینگی کم به این معنی است که فعالیت کمتری وجود دارد و خرید و فروش دارایی دشوارتر است.

زمانی که نقدینگی کم است، لغزش یا اسلیپیج (slippage) رخ میدهد. به عبارت دیگر، قیمت یک دارایی در نقطه اجرای معامله، قبل از تکمیل معامله، به میزان قابلتوجهی تغییر میکند. این مورد اغلب در بازارهای بیثباتی مانند کریپتو رخ میدهد. از این رو، صرافیها باید اطمینان حاصل کنند که معاملات به صورت آنی انجام میشود تا لغزش قیمتها کاهش یابد.

برای دستیابی به یک سیستم معاملاتی مناسب، صرافیهای متمرکز به معاملهگران حرفهای یا موسسات مالی برای تامین نقدینگی برای جفت ارزهای معاملاتی متکی هستند. این نهادها چندین سفارش پیشنهادی را ایجاد میکنند تا با سفارشات معاملهگران خرد مطابقت داشته باشند. با این کار، صرافی میتواند اطمینان حاصل کند که طرف مقابل برای همه معاملات همیشه در دسترس است. در این سیستم تامینکنندگان نقدینگی نقش بازارسازان را بر عهده میگیرند. به عبارت دیگر، بازارسازان فرآیندهای مورد نیاز برای تامین نقدینگی جفت ارزهای معاملاتی را تسهیل میکنند.

بازارساز خودکار (Automated Market Maker) یا AMM چیست؟

برخلاف صرافیهای متمرکز، DEXها به دنبال ریشهکنکردن تمام فرآیندهای میانی درگیر در معاملات کریپتو هستند. آنها از سیستمهای تطبیق سفارش یا زیرساختهای دیگر حضانتی مانند صرافیهای متمرکز پشتیبانی نمیکنند (که در آن صرافی همه کلیدهای خصوصی کیف پول ارز دیجیتال را در اختیار دارد). به این ترتیب، DEXها استقلال را ارتقا میدهند به طوری که کاربران میتوانند معاملات را مستقیماً از کیف پولهای خودحضانتی (کیفپولهایی که در آن فرد بر کلید خصوصی خود کنترل دارد) آغاز کنند.

همچنین، DEXها سیستمهای تطبیق سفارش و اوردر بوک (دفتر سفارشات) را با پروتکلهای مستقلی به نام AMM جایگزین میکنند. این پروتکلها از قراردادهای هوشمند برای تعیین قیمت داراییهای دیجیتال و تامین نقدینگی استفاده میکنند. در این بخش، پروتکل نقدینگی در قراردادهای هوشمند قرار میگیرند. در اصل، کاربران از نظر فنی با طرف مقابل معامله نمیکنند، بلکه در مقابل نقدینگی قفل شده در قراردادهای هوشمند معامله میکنند. این قراردادهای هوشمند معمولاً استخر نقدینگی (liquidity pools) نامیده میشوند.

شایان ذکر است، تنها افراد یا شرکتهای با ارزش خالص میتوانند نقش تامینکننده نقدینگی را در صرافیهای سنتی بر عهده بگیرند. در مورد AMMها، هر نهادی یا فردی میتواند تا زمانی که الزامات کدگذاری شده در قرارداد هوشمند را برآورده کند، ارائهدهنده نقدینگی باشد. همچنین به عنوان نمونههایی از AMMها میتوان به بلنسر (Balancer)، یونی سواپ و کرو (Curve) اشاره کرد.

بازارسازان خودکار (AMM) چگونه کار میکنند؟

دو نکته مهم وجود دارد که ابتدا باید در مورد AMM بدانید:

- جفت ارزهای معاملاتی که معمولاً در یک صرافی متمرکز مییابید، بهعنوان «استخرهای نقدینگی» منفرد در AMM وجود دارند. برای مثال، اگر میخواهید اتر را با تتر معامله کنید، باید یک استخر نقدینگی ETH/USDT پیدا کنید.

- به جای استفاده از بازارسازان اختصاصی، هرکسی میتواند با سپردهگذاری هر دو دارایی که در استخر ارائه میشود، نقدینگی را در اختیار این استخرها قرار دهد. به عنوان مثال، اگر میخواهید یک ارائهدهنده نقدینگی برای استخر ETH/USDT شوید، باید نسبت از پیش تعیینشده خاصی از اتریوم و تتر را واریز کنید.

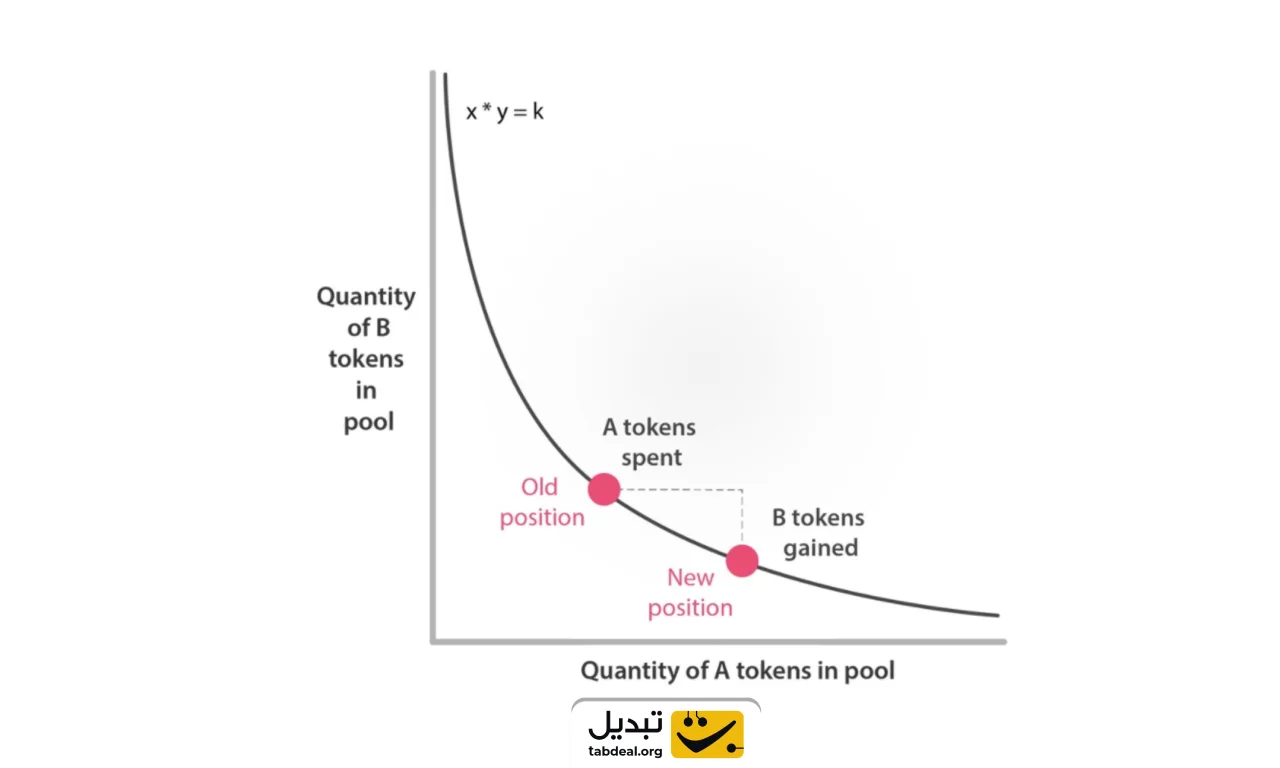

برای اطمینان از اینکه نسبت داراییها در استخرهای نقدینگی تا حد امکان متعادل باقی میماند و برای از بینبردن اختلاف در قیمتگذاری داراییهای ادغام شده، AMMها از معادلات ریاضی از پیشتعیینشده استفاده میکنند. به عنوان مثال، یونی سواپ و بسیاری دیگر از پروتکلهای دیفای از یک معادله x*y=k ساده برای تنظیم رابطه ریاضی بین داراییهای خاص موجود در استخرهای نقدینگی استفاده میکنند.

در اینجا x نشاندهنده مقدار دارایی A و y نشاندهنده مقدار دارایی B است، در حالی که k یک ثابت میباشد.

در اصل، استخرهای نقدینگی یونی سواپ همیشه حالتی را حفظ میکنند که به موجب آن ضرب قیمت دارایی A و قیمت B همیشه برابر با یک عدد است.

برای درک اینکه چگونه این معادله کار میکند، اجازه دهید از استخر نقدینگی ETH/USDT به عنوان مطالعه موردی استفاده کنیم. وقتی ETH توسط معاملهگران خریداری میشود، USDT را به استخر اضافه کرده و ETH را از آن حذف میکنند. این مورد باعث میشود که مقدار ETH در استخر کاهش یابد، که به نوبه خود باعث افزایش قیمت ETH به منظور تحقق اثر متعادلکننده x*y=k میشود. در مقابل، چون USDT بیشتری به استخر اضافه شده است، قیمت USDT کاهش مییابد. هنگامی که USDT خریداری میشود، برعکس است، قیمت ETH در استخر کاهش یافته در حالی که قیمت USDT افزایش مییابد.

هنگامی که سفارشهای بزرگ در AMM ثبت میشوند و مقدار قابلتوجهی از یک توکن حذف یا به یک استخر اضافه میشود، میتواند باعث ایجاد اختلافات قابلتوجهی بین قیمت دارایی در استخر و قیمت بازار آن (قیمتی که با آن در چندین صرافی معامله میشود) ظاهر شود. به عنوان مثال، قیمت بازار اتریوم ممکن است ۳۰۰۰ دلار باشد، اما در یک استخر، ممکن است ۲۸۵۰ دلار باشد زیرا شخصی مقدار زیادی اتریوم را به یک استخر اضافه کرده تا توکن دیگری را حذف کند.

این بدان معناست که ETH با تخفیف در استخر معامله میشود و فرصت آربیتراژ ایجاد میکند. معامله آربیتراژ استراتژی یافتن تفاوت بین قیمت یک دارایی در صرافیهای متعدد، خرید آن در پلتفرمی که کمی ارزانتر است و فروش آن در پلتفرمی است که کمی بالاتر است، میباشد.

برای AMM، معاملهگران آربیتراژ انگیزه مالی دارند تا داراییهایی را پیدا کنند که با تخفیف در استخرهای نقدینگی معامله میشوند و تا زمانی که قیمت دارایی مطابق با قیمت بازار آن بازگردد، آنها را خریداری کنند.

به عنوان مثال، اگر قیمت اتریوم در استخر نقدینگی در مقایسه با نرخ ارز آن در سایر بازارها پایین باشد، معاملهگران آربیتراژ میتوانند با خرید ETH در استخر با نرخ پایینتر و فروش آن با قیمت بالاتر در صرافیهای خارجی از این مزیت استفاده کنند. با هر معامله، قیمت ETH تلفیقی به تدریج بهبود مییابد تا زمانی که با نرخ استاندارد بازار مطابقت داشته باشد.

توجه داشته باشید که x*y=k یونی سواپ تنها یکی از فرمولهای ریاضی است که امروزه توسط AMMها استفاده میشود. به عنوان مثال، بلنسر از شکل بسیار پیچیدهتری از رابطه ریاضی استفاده میکند که به کاربران اجازه میدهد تا ۸ دارایی دیجیتال را در یک استخر نقدینگی واحد ترکیب کنند. از سوی دیگر، کرو از یک فرمول ریاضی مناسب برای جفتکردن استیبل کوینها یا داراییهای مشابه استفاده میکند.

نقش تامینکنندگان نقدینگی (LP) در AMM

همانطور که قبلاً بحث شد، AMMها برای عملکرد صحیح به نقدینگی نیاز دارند. استخرهایی که بودجه کافی ندارند در معرض لغزش هستند. برای کاهش لغزشها، AMMها کاربران را تشویق میکنند که داراییهای دیجیتال را در استخرهای نقدینگی سپردهگذاری کرده تا سایر کاربران بتوانند با این وجوه معامله کنند. به عنوان مشوق، پروتکل به ارائهدهندگان نقدینگی (LPها) با کسری از کارمزد پرداخت شده در تراکنشهای انجام شده در استخر پاداش میدهد. به عبارت دیگر، اگر سپرده شما نشاندهنده ۱٪ از نقدینگی قفل شده در یک استخر باشد، یک توکن LP دریافت خواهید کرد که نشاندهنده ۱٪ از کارمزد تراکنش انباشته آن استخر است. هنگامی که یک ارائهدهنده نقدینگی میخواهد از یک استخر خارج شود، توکن LP خود را بازخرید کرده و سهم خود را از کارمزد تراکنش دریافت میکند.

علاوه بر این، AMMها توکنهای حاکمیتی را برای LPها و همچنین معاملهگران صادر میکنند. همانطور که از نام آن پیداست، یک توکن حاکمیتی به دارنده این امکان را میدهد که در مورد مسائل مربوط به حاکمیت و توسعه پروتکل AMM، حق رأی داشته باشد.

مزایا و معایب بازارساز خودکار

مانند هر نوآوری دیگری، AMMها هم مزایا و هم معایبی دارند.

مزایای AMM

- معامله بدون نیاز به مجوز: هر کسی میتواند در یک DEX که توسط یک AMM پشتیبانی میشود شرکت کند و نیازی به تأیید حساب نیست.

- نقدینگی افزایش یافته: AMMها متکی به استخرهای نقدینگی هستند که در آن کاربران وجوه خود را واریز میکنند. این رویکرد توزیعشده، نقدینگی عمیقتری را ایجاد میکند.

- افزایش امنیت: AMMها ذاتا شفاف هستند زیرا روی بلاک چین اجرا میشوند و نیاز به یک مرکز ندارند، البته که باید قراردادهای هوشمند مرتبط با آنها حسابرسی یا آدیت شوند.

معایب AMM

- ضرر موقت: این ضرر که به ضرر ناپایدار یا موقت معروف است، یکی از جنبههای منفی بازارساز خودکار است که در ادامه و بخش بعد در این خصوص توضیح میدهیم.

- لغزش قیمت: برای معاملاتی که شامل استخرهای با نقدینگی کمتر هستند، AMMها ممکن است نتوانند سفارشات را با قیمت دقیق اعلام شده انجام دهند. این تفاوت بین قیمت مورد انتظار و قیمت واقعی اجرا به عنوان لغزش شناخته میشود.

- بخش فنی بیشتر: امکان دارد افراد تازهکار نتوانند به خوبی از این صرافیها استفاده کنند.

فرصتهای ییلد فارمینگ (Yield farming) در AMM

جدای از مشوقهای گفته شده در بالا، LPها همچنین میتوانند از فرصتهای ییلد فارمینگ که وعده افزایش درآمدشان را میدهد، استفاده کنند. برای بهرهمندی از این مزیت، تنها کاری که باید انجام دهید این است که نسبت مناسب داراییهای دیجیتال را در یک استخر نقدینگی روی یک پروتکل AMM سپردهگذاری کنید. پس از تایید سپرده، پروتکل AMM برای شما توکنهای LP ارسال میکند. در برخی موارد، میتوانید این توکن را در یک پروتکل وام جداگانه واریز یا “استیک” کرده و سود اضافی کسب کنید.

با انجام این کار، با سرمایهگذاری بر روی ترکیبپذیری یا قابلیت همکاری پروتکلهای مالی غیرمتمرکز (DeFi) موفق خواهید شد درآمد خود را به حداکثر برسانید. با این حال، توجه داشته باشید که برای برداشت وجوه خود از استخر نقدینگی اولیه، باید توکن ارائهدهنده نقدینگی را بازخرید کنید.

ضرر ناپایدار (Impermanent Loss) چیست؟

یکی از خطرات مرتبط با استخرهای نقدینگی، زیان ناپایدار است. این مورد زمانی اتفاق میافتد که نسبت قیمت داراییهای ادغامشده در نوسان باشد. زمانی که نسبت قیمت دارایی ادغام شده از قیمتی که وجوه را در آن سپردهگذاری کرده است در نوسان باشد، یک LP به طور خودکار متحمل ضرر میشود. هرچه جابجایی قیمت بیشتر باشد، ضرر بیشتری متحمل میشود. زیانهای ناپایدار یا موقت معمولاً بر استخرهایی که دارای داراییهای دیجیتال فرار هستند تأثیر میگذارد.

با این حال، این ضرر ناپایدار است زیرا احتمال بازگشت نسبت قیمت وجود دارد. زیان تنها زمانی دائمی میشود که LP وجوه مذکور را قبل از بازگشت نسبت قیمت برداشت کند. همچنین، توجه داشته باشید که درآمدهای حاصل از کارمزد تراکنشها و استیک توکن LP گاهی اوقات میتواند چنین زیانهایی را پوشش دهد.

نتیجهگیری

بازارسازان خودکار (AMM) با فعالکردن معاملات و نقدینگی، صرافیهای غیرمتمرکز (DEX) را متحول کردهاند. پروتکلهای AMM مزایای متعددی نسبت به دفتر سفارشات یا همان اوردر بوک سنتی دارند. در حالی که AMMها مزایای قابلتوجهی را ارائه میدهند، مهم است که محدودیتهای آنها را نیز در نظر بگیرید. با وجود این محدودیتها، AMMها یک نوآوری بزرگ در دیفای هستند. همانطور که پروتکلهای AMM به تکامل خود ادامه میدهند و ویژگیهای جدید توسعه مییابند، میتوان انتظار داشت که آنها نقش مهمی را در آینده مالی غیرمتمرکز ایفا کنند.

سوالات متداول

۱.AMM در کریپتو چیست؟

AMM سیستمی است که خرید و فروش ارزهای دیجیتال را در یک صرافی غیرمتمرکز (DEX) خودکار میکند. برخلاف صرافیهای سنتی که به دفتر سفارشات متکی هستند، AMM از استخرهای نقدینگی برای تسهیل معاملات استفاده میکنند.

۲.AMMها چگونه کار میکنند؟

AMMها برای مدیریت استخرهای نقدینگی به قراردادهای هوشمند متکی هستند. کاربران کریپتو را در این استخرها واریز میکنند و AMM قیمتها را بر اساس نسبت داراییهای موجود در استخر تعیین میکند. هنگامی که معاملهای رخ میدهد، AMM به طور خودکار توکنها را مطابق با فرمول قیمتگذاری از پیشتعیینشده مبادله میکند.

۳.مزایای AMM چیست؟

AMM چندین مزیت دارد، از جمله:

- افزایش نقدینگی برای توکنهای جدید.

- معامله بدون مجوز: هر کسی میتواند بدون نیاز به تایید از این صرافیها استفاده کند.

- مقاومت در برابر سانسور: AMMها از طریق قراردادهای هوشمند خوداجرا هستند.

۴.معایب AMM چیست؟

در حالی که AMM مفید است، محدودیتهایی نیز دارد:

- زیان موقت: ارائهدهندگان نقدینگی میتوانند به دلیل نوسانات قیمت، زیان موقت را تجربه کنند.

- لغزش قیمت: معاملات میتوانند باعث لغزش قیمت شود که در آن قیمت اجراشده از قیمت مورد انتظار متفاوت است.

دیدگاهها