تفاوت APY و APR چیست؟ فرق نرخ درصدی سالانه و درصد بازده سالانه

پیشرفته

چکیده

آگاهی از تفاوت میان APY و APR ضروری است تا بتوانید از سرمایه خود حداکثر سود را دریافت کنید. هر دو این اصطلاحات به نرخ بهره اشاره دارند؛ اما در سازوکار آنها تفاوتهایی وجود دارد.

شرکتهای سرمایهگذاری معمولا به دنبال نرخ بهره APY هستند، درحالیکه وامدهندگان اغلب از روش APR استفاده میکنند. دلیل انتخاب هوشمندانه آنها چیست؟

بدون شک تابهحال در پروتکلهایی که خدمات و سرویسهای امور مالی غیرمتمرکز یا دیفای (DeFi) ارائه میدهند با اصطلاحات APY و APR آشنا شدهاید. برخی افراد این دو اصطلاح را با یکدیگر اشتباه میگیرند. APY یا درصد بازده سالانه و APR نرخ درصد سالانه، بهطورکلی نرخ بهره محصول مالی را معین میکنند و در نگاه اول ممکن است یکسان به نظر برسند، اما کاملا متفاوت هستند و تفاوتهای معناداری با هم دارند.

تفاوت APY و APR چیست؟ در این مقاله از تبدیل، در باره اهمیت این دو ضریب در محاسبه سود سالانه صحبت خواهیم کرد.

ای پی آر (APR) چیست؟

کلمه APR مخفف عبارت «Annual Percentage Rate» است که به معنای نرخ درصدی سالانه نیز شناخته میشود. زمانی که برای وامگرفتن از یک وامدهنده مانند بانک یا موسسه مالی اقدام میکنید، درصدی از مبلغ اصلی را از شما بهعنوان سود دریافت میکنند که به آن نرخ بهره گفته میشود. APR نیز مشابه نرخ بهره است؛ اما تفاوتهای قابلتوجهی دارد.

نرخ بهره، نشاندهنده درصدی است که وامدهنده برای دریافت وام دریافت میکند یا میزان سودی که برای سرمایهگذاری تعیین میشود، درحالیکه APR نشاندهنده مبلغ سالانه بهره پرداختی به یک وام یا سرمایهگذاری است. میزان APR شامل هزینههایی مانند کارمزدهای مربوط به گرفتن وام نیز میشود. این رقم شامل بهره مرکب نمیشود و فقط نرخ دورهای در نظر گرفته میشود.

برای مثال، اگر شما مبلغ ۱۰۰ میلیون تومان با نرخ APR ده درصد سرمایهگذاری کنید، در پایان سال اول ۱۱۰ میلیون و در پایان سال دوم ۱۲۰ میلیون تومان خواهید داشت. در چنین حالتی سرمایهگذاری شما سالانه ۱۰ درصد رشد خواهد داشت.

فرمول محاسبه مبلغ نهایی بر اساس APR

A=[P*(1+R*T)]

که در اینجا A مبلغ نهایی، P معادل میزان سرمایه اولیه یا وام، R نرخ بهره و T نشاندهنده مدتزمان است.

APR در دنیای ارزهای دیجیتال

اصطلاح APR در بازار سنتی و بازار رمزارزها کاربرد بسیاری دارد. در بازار کریپتو دقیقاً مشابه بازار سنتی عمل میکند. در دنیای کریپتو نیز سرمایهگذاران یا وامدهندگان مقدار سود مشخصی برای سرمایهگذاری با وامدادن دریافت میکنند.

APR در ارزهای دیجیتال نیز به همین شکل است. بهطورکلی روشی است که در آن سود بهدستآمده فقط شامل اصل سرمایه بوده و با آن ترکیب نمیشود. برای مثال کاربری ۱۰۰ ارز دیجیتال اتریوم خود را با نرخ ۱۰ درصد سرمایهگذاری میکند، در انتهای سال کاربر ۱۱۰ توکن اتریوم خواهد داشت.

بهره مرکب چیست؟

آلبرت انیشتین از بهره مرکب بهعنوان بزرگترین و مهمترین اختراع بشر یاد میکند. مهم است بدانید که چگونه بهره مرکب برای سرمایهگذاریها و وامها اعمال میشود. به بیانی ساده، بهره مرکب به کسب یا پرداخت سود بهره قبلی اشاره دارد که به مبلغ اصلی سپرده یا وام اضافه میشود. اکثر وامها از نرخ بهره مرکب برای محاسبه بهره استفاده میکنند و سرمایهگذاران تمایل دارند سود مرکب سرمایهگذاری خود را به حداکثر و آن را در وامهای خود به حداقل برسانند.

ای پی وای (APY) چیست؟

اصطلاح APY مخفف عبارت «Annual Percentage Yield» به معنای بازدهی درصدی سالانه است. در واقع، APY ترکیبی از نرخ بهره سالانه و نرخی است که بهره با آن ترکیب میشود.

بهره مرکب بهطورکلی سودی است که کاربر از سرمایه خود و هم از سود آن، به دست میآورد. بهره مرکب ممکن است روزانه، ماهانه، ۳ ماهه و یا سالانه باشد و مقدار بهدستآمده از آن به مبلغ اصلی سپرده یا وام شما اضافه میشود. در APY و بهره مرکب، در واقع کاربر از سود یا بهره کسب شده نیز سود دریافت میکند.

فرض کنید شما قصد گرفتن یک وام ۱۰ میلیون تومانی را دارید. در این صورت در پایان سال اول ۱۱.۲۵۰.۰۰۰ تومان خواهید داشت. همچنین در سال دوم میزان APY در کل دریافتی سال اول ضرب میشود که در این مثال دریافتی شما ۱۲.۱۵۵.۶۲۵ تومان خواهد بود.

فرمول محاسبه مبلغ نهایی بر اساس APY

فرمول محاسبه APY از این قرار است:

APY = (1 + r/n)n – ۱

برای مثال، فرض کنید نرخ APY شما ۰.۰۰۶٪ است و ماهانه ترکیب می شود.

(۱ + ۰.۰۰۰۶/۱۲) ۱۲ – ۱ = ۰.۰۶۰۰۱۷% APY

سپس میتوانید این را در موجودی حساب خود ضرب کنید تا میزان سودی که به دست میآورید را تعیین کنید. برای مثال، فرض کنید در این حساب موجودی ۵۰۰۰۰ دلاری دارید. میزان بهره ای که دریافت می کنید ۳۰ دلار است ((۵۰۰۰۰ دلار * ۰.۰۶۰۰۱۷) / ۱۰۰).

در این فرمول نکته کلیدی تفاوت APY و APR چیست، دیده میشود. تعداد دورههای ترکیب (n) به معنی تعداد دفعات ترکیب سود در سال است.

APY در دنیای ارزهای دیجیتال

در صنعت کریپتوکارنسی این نوع سپردهگذاری و کسب سود در پلتفرمهای استیکینگ و ییلد فارمینگ بسیار رایج است. کاربران در استیکینگ ارزهای دیجیتال با هدف تامین نقدینگی یا وامدهی، رمز ارزهای خود را در اختیار استخرهای سپردهگذاری قرار میدهند و در ازای آن سود دریافت میکنند. انتخاب نحوه دریافت سود استیکینگ بر عهده کاربران است. بهطورکلی به دلیل وجود سود مرکب در روش APY، این نوع نرخ بهره محبوبتر و به صرفهتر به نظر میرسد.

بنابراین APY میتواند روش جذابی برای سرمایهگذاری تلقی شود، زیرا طی دوره یکسالهای که کاربران سرمایه خود را سپردهگذاری کردهاند، نهتنها برای اصل سرمایه خود سود دریافت میکنند، بلکه بهره دریافتی هر ماه به اصل سرمایه اضافه شده و سود بر اساس ترکیب بهره و اصل سرمایه در هر ماه محاسبه میشود.

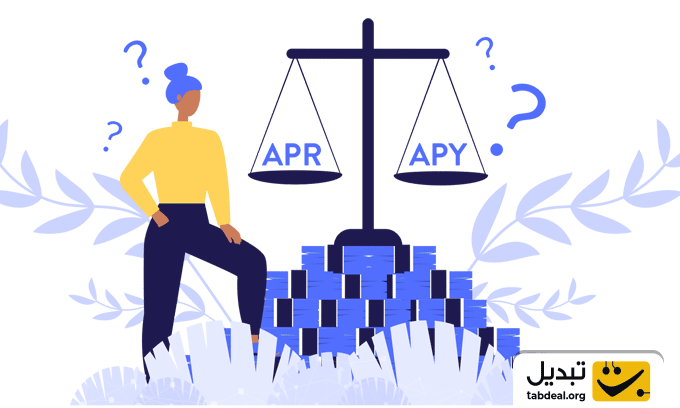

تفاوت APY و APR چیست؟

بهطورکلی دو اصطلاح APR و APY بهعنوان سود سرمایه و سپردهگذاری و بهره یک وام شناخته میشود، اما هر کدام از آنها برای افراد مختلف مزایا خاصی را به همراه دارند.

اصلیترین تفاوت میان شاخصهای APY و APR در قسمت سود مرکب است که ویژه سرمایهگذاری از روش APY بوده و در APR چنین چیزی وجود نداشته و نرخ بهره و سود ثابت است. برای مثال، چنانچه فردی ۵ میلیون تومان را با نرخ بهره ۱۰ درصد و به روش APR وام بگیرد. در پایان سال مبلغ ۵ میلیون و ۵۰۰ هزار تومان دریافت خواهد کرد.

از طرفی اگر همان فرد با همین مقدار به روش APY اقدام به سپردهگذاری کند، به دلیل اضافهشدن سود مرکب ماهانه به اصل سرمایه در پایان سال میتواند مبلغ بیشتری را دریافت کند. به همین دلیل، روش APR به دلیل عدم استفاده از سود مرکب مزایا بیشتری برای وامگیرندگان دارد، زیرا در پایان سال فقط مبلغ سودی را پرداخت خواهند کرد که محاسبات پیچیده ندارد و بر اساس درصد نرخ سود تعیین میشود.

تفاوت APY و APR در دنیای امور مالی غیرمتمرکز نیز دیده میشود. یکی از روشهای کسب سود از ارزهای دیجیتال، استیک کردن است که طی این فرآیند با سپردهگذاری مقداری رمزارز، کاربر میتواند سود کسب کند. اغلب پلتفرمهای دیفای از روش APR در استیکینگ استفاده میکنند و کاربران برای استفاده از روش APY میتوانند به طور دلخواه سود دریافتی را با سرمایه اولیه ترکیب کرده و سپس از مجموعه آنها بهره دریافت کنند.

یکی دیگر از نکات پر اهمیت در پاسخ به سوال تفاوت APY و APR چیست، به معنای APY در ارتباط با محصول رمزارز خاصی مربوط میشود که در حال بررسی آن هستید. برخی خدمات وثیقه محوری که در این صنعت ارائه میشوند، از اصطلاح APY برای اشاره به پاداش قابل دریافت مبتنی بر رمزارز در بازه زمانی تعیین شده استفاده میکنند و این اصطلاح هیچ ارتباطی با بازده قابل محاسبه مبتنی بر پول فیات ندارد.

این وجه تمایز بسیار مهم است و باید قدردان آن باشید، زیرا امکان نوسان قیمت ارزهای دیجیتال بالا بوده و ممکن است ارزش (مبتنی بر فیات) سرمایه اولیه شما کاهش یا افزایش پیدا کند.

بنابراین، برای درک دقیقتر تفاوت بین این دو مفهوم و تأثیرات آنها بر سرمایهگذاری خود، مهم است که بهدقت شرایط و قوانین ارز دیجیتال را بررسی کنید و از امکانات و خطرات آن آگاه شوید. همچنین، مشورت با متخصصان و افراد تجربه کار در زمینه رمزارزها میتواند به شما کمک کند تا تصمیمگیری بهتری برای سرمایهگذاری خود داشته باشید.

آموزش مدیریت سرمایه در بازار ارزهای دیجیتال

تمامی افرادی که سرمایه گذاری در ارزهای دیجیتال را شروع میکنند، به دنبال کسب سود هستند. اما کسب سود زیر سایه آگاهی و شناختن بازار امکانپذیر نیست. پس از گرفتن پاسخ سوال تفاوت APY و APR چیست، باید نکات مربوط به مدیریت سرمایه و مدیریت ریسک را یاد بگیرید. اگر شما هم در آستانه خرید ارز دیجیتال و سرمایهگذاری در این صنعت هستید، حتما پیش از شروع تجارت موارد زیر را با دقت مطالعه کنید.

ریسکپذیر باشید

اگر فرد ریسکپذیری نیستید، بهتر است بیشتر درباره سرمایهگذاری و مدیریت سرمایه در کریپتو فکر کنید. ارزهای دیجیتال یکی از سودآورترین ابزارها برای سرمایهگذاری هستند، اما در این بازار نوسانات زیادی وجود دارد و ممکن است قیمتها بهصورت لحظهای سقوط کنند. از این رو بهتر است تمام سرمایه خود را وارد این حوزه نکنید.

فقط روی یک ارز دیجیتال سرمایهگذاری نکنید

زمانی که بر روی چندین ارز دیجیتال سرمایهگذاری میکنید، شانس خود را برای کسب سود افزایش میدهید. از طرفی دیگر، اگر در یک رمزارز سرمایهگذاری کنید و با افت قیمت مواجه شود، ممکن است تمام سرمایه خود را از دست بدهید. پیش از انتخاب ارز دیجیتال برای سرمایهگذاری، نرخ بازگشت سرمایه را در نظر بگیرید.

ضرر خود را همان روز جبران نکنید

سرمایهگذاران در برخی معاملات ممکن است مقداری از سرمایه خود را از دست بدهند، و همان روز برای جبران خسارت خود شروع به تصمیمگیریهای احساسی کنند. در این شرایط بهتر است با استفاده از مدیریت ریسک، خسارات خود را جبران کنید و بهصورت آنی تصمیمگیری نکنید.

به یاد داشته باشید عجله در تصمیمگیری برای جبران ضرر، شما را به سمت ضرری بزرگتر سوق میدهد.

به سیاست قانونی کشور توجه کنید

هر چند ماهیت وجودی ارزهای دیجیتال در اغلب کشورهای دنیا بهصورت قانونی پذیرفته شده است، اما برخی از دولتها برای مبادلات رمزارزی محدودیتهایی را اعمال کردهاند. این قوانین و محدودیتها بر اساس شرایط حاکم بر جامعه میتواند تغییر کند. به همین دلیل بهتر است اطلاعات خود در این زمینه را بهروز نگه دارید.

به مسائل امنیت توجه کنید

یکی از موارد مهم در مدیریت سرمایه، استفاده از کیف پول ارز دیجیتال معتبر برای نگهداری از ارز دیجیتال است. در سالهای اخیر کیف پولهای زیادی در معرض هک ارز دیجیتال و حملات اینترنتی از طرف افراد کلاهبردار قرار گرفتهاند. یکی از بهترین راهها برای افزایش امنیت، تهیه نسخه پشتیبان از کیف پول ارز دیجیتال است.

در ضمن به یاد داشته باشید یکی از فاکتورهای مهم که در سرمایهگذاری ارز دیجیتال باید در نظر داشته باشید، انتخاب صرافی ارز دیجیتال معتبر است. صرافی تبدیل به دلیل ارائه خدمات ارزنده به کاربران علاقهمند به صنعت کریپتو، یکی از معتبرترین پلتفرمهای معاملاتی در داخل کشور شناخته میشود. برای شروع خرید و فروش ارزهای دیجیتال میتوانید از کارشناسان مجموعه تبدیل کمک بگیرید.

سخن پایانی

ممکن است در ابتدا برای پاسخ به سوال تفاوت APY و APR چیست، دچار سردرگمی شوید. درحالیکه کافیست به یاد داشته باشید درصد سود سالانه یا APY مفهوم پیچیدهتری داشته و سود مرکب را شامل میشود. در حوزه ارزهای دیجیتال فرصتهای سرمایهگذاری و وامدهی زیادی بر اساس نرخهای APR و APY وجود دارد به دلیل ماهیت خاص بازار رمزارزها، نرخ سود بهره آنها معمولا بالاتر از امور مالی سنتی است.

آیا تا کنون از خدمات ارائه شده در بستر دیفای استفاده کردهاید؟ آیا ارقام بالایی که برای APY یا APR در استیکینگ و سپردهگذاری میبینیم، واقعی هستند؟ تجربیات خود را با ما و دیگر کاربران همیشگی تبدیل به اشتراک بگذارید.

منابع:

دیدگاهها