آموزش نوسانگیری ارز دیجیتال

پیشرفته

نوسانگیری یکی از محبوبترین استراتژیهای معامله ارزهای دیجیتال است و استراتژیهای زیادی در این سبک ایجاد شدهاست. با استفاده از این استراتژی، تریدرها میتوانند در عرض چند دقیقه تا چند ساعت سود موردنظر خود را از بازار ارز دیجیتال بهدست بیاورند. هدف یک معاملهگر از استفاده از این روش، دستیابی به سود نهچندان بالا است، اما تعداد زیاد معاملات او باعث میشود که درنهایت با گذشت زمان به سود زیادی دست یابد.

نوسانگیری ارز دیجیتال چگونه است؟

در دنیای ترید، نوسانگیری به عمل انجام یک معامله اشاره دارد که خطر ضرر دارد، اما انتظار یک سود قابل توجه نیز در آن وجود دارد و خطر ضرر با احتمال کسب یک سود قابل توجه جبران میشود. تریدرهای ارز دیجیتال بیشتر از نمودارهای یک ساعته تا یک روزه تمرکز دارند. آنها بیشتر به رصد و تحلیل بازههای زمانی کوچکتر روی میآورند تا در کمترین زمان ممکن معامله خود را بسته و سود خود را دریافت کنند.

نوسانگیری عمل خرید یک دارایی با این امید است که قیمت آن در آینده افزایش یابد و سپس اقدام به فروش آن کنند. نوسانگیرهای بازار ارز دیجیتال بیشتر بر پایه تحلیل تکنیکال تصمیم به ورود به معامله میگیرند تا تحلیل بنیادی. آنها همچنین معمولاً معاملهگران فعالتری در بازار بهشمار میروند و اغلب بهدنبال سود بردن از نوسانات کوتاهمدت قیمت هستند، برخلاف سرمایهگذاران که بهنیت «خرید و نگهداری یک دارایی» وارد بازار میشوند.

انواع نوسانگیرها

بهطورکلی دو نوع نوسانگیر در بازار داریم:

- نوسانگیرهای گاوی

یک نوسانگیر گاوی انتظار دارد قیمت ارز دیجیتال مورد نظرش افزایش یابد. او تریدری است که دارایی را با این امید که در آینده به قیمت بالاتری بفروشد میخرد.

- نوسانگیرهای خرسی

یک نوسانگیر خرسی کسی است که انتظار دارد قیمت ارز دیجیتال مورد نظرش در آینده کاهش یابد. وی کسی است که دارایی را میفروشد، با این هدف که بتواند از خرید مجدد آن با قیمت پایینتر در آینده سود ببرد.

مزایا و معایب نوسانگیری

مثل هر استراتژی دیگری در بازارهای مالی، نوسانگیری هم مزایا و معایب خاص خود را دارد که در ادامه شرح میدهیم:

مزایای نوسانگیری

- کسب سود از طریق نوسانگیری در کمتر از چند دقیقه تا چند روز امکانپذیر است و نیازی به سرمایهگذاری طولانیمدت ندارید.

- این استراتژی برای افرادی که بهدنبال کسب سود ماهیانه از بازار ارزهای دیجیتال هستند بسیار مناسب است.

- میتوانید از ابزارهای ساده تحلیل تکنیکال برای نوسانگیری استفادهکنید.

- امکان مدیریت سرمایه در این روش راحتتر است.

- نیازی به رصد دائم بازار نخواهد بود. بلکه با تعیین اهداف قیمت و حد ضرر، میتوانید سود خود را برداشت و از ضرر بیش از اندازه جلوگیری کنید.

معایب نوسانگیری

- حرفهای شدن در نوسانگیری نیاز به تمرین و آزمون و خطای بسیار زیادی دارد و تازهواردها ممکن است با مشکلات زیادی در این روش مواجه شوند.

- لازم است تا تریدر درک عمیقی از بازار رمز ارزها داشتهباشد.

- ریسک این استراتژی نسبت به هولد کردن ارز دیجیتال بهمراتب بیشتر است.

- ممکن است فرد سودهای بلندمدت بازار را از دست بدهد.

آموزش نوسانگیری برای مبتدیها

در ادامه به آموزش نوسانگیری ارز دیجیتال با استفاده از اندیکاتورها تحلیل تکنیکال، سطوح مقاومت و حمایت و دیگر ابزارهای پرکاربرد میپردازیم که هر تریدر تازهکاری باید با آنها آشنا باشد.

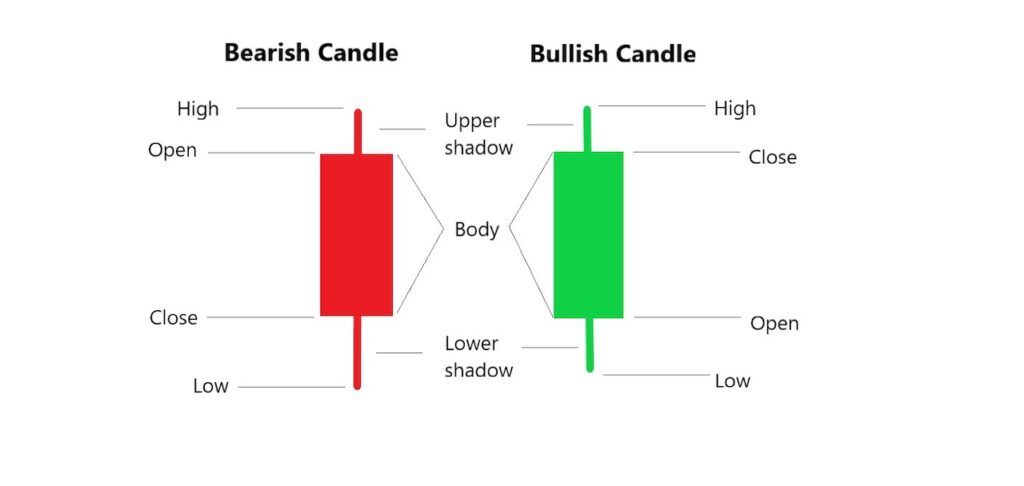

نمودار کندل استیک

کندل استیک یا نمودار شمعی، نوعی نمودار قیمتی است که از سه بخش «بدنه»، «سایه بالایی» و «سایه پایینی» تشکیل شدهاست. درواقع هر نمودار کندل استیک نشاندهنده تغییرات قیمت در یک بازه زمانی مشخص است. قیمتهای گشایش (open)، پایانی (close)، بالاترین قیمت (high) و پایینترین قیمت (low)، از جمله اطلاعاتی است که توسط این نمودارها مشخص میشود. بهطورکلی دو نوع کندل در نمودار داریم: کندل صعودی و نزولی.

کندل صعودی

اگر قیمت در طول بازه زمانی مورد نظر روند مثبت داشتهباشد، یعنی قیمت پایانی آن بالاتر از قیمت گشایش باشد، کندل سبزرنگ خواهد بود. به این کندل، کندل صعودی گفتهمیشود.

کندل نزولی

اگر قیمت در طول بازه زمانی مورد نظر با کاهش روبهرو شود، یعنی قیمت پایانی پایینتر از قیمت گشایش باشد، کندل قرمزرنگ خواهد بود. به این کندل، کندل نزولی گفتهمیشود.

سطوح حمایت و مقاومت

دو مورد از پرکاربردترین شاخصهای تحلیل تکنیکال سطوح «حمایت» و «مقاومت» هستند که بهعنوان یک مانع، از ادامه حرکت قیمت در جهت خاص جلوگیری میکنند.

«حمایت» سطح است که در آن روند نزولی قیمت بهدلیل افزایش تقاضا متوقف میشود. هنگامی که قیمت کاهش مییابد، معاملهگران معمولاً در کف قیمت اقدام به خرید کرده و یک سطح حمایتی تشکیل میدهند. در مقابل، مقاومت، سطح قیمتی است که در آن روند صعودی بهدلیل افزایش فشار فروش، متوقف میشود.

بسیاری از تریدرها از سطوح حمایت و مقاومت برای نوسانگیری ارز دیجیتال استفاده میکنند و در همان لحظه که قیمت به این سطوح برخورد میکند، به معامله ورود میکنند. خرید در کف و فروش در سقف روش معمول مورد استفاده نوسانگیرهای بازار است.

بهعنوان مثال ارز دیجیتال مورد نظر شما در دو هفته قبل به قیمت ۲۰۰ دلار رسیده بوده و دوباره در یک هفته قبل نیز به این سطح برخورد کرده و مجدداً در چند ساعت قبل نیز این قیمت را به خود دیدهاست. بهطورکلی ارز دیجیتال مورد نظر در یک دامنه نوسانی گیر کرده و از آن بالاتر یا پایینتر نمیرود. نوسانگیرها زمانی که با این وضعیت روبهرو میشوند باید به خرید ارز دیجیتال در کف دامنه یا سطح حمایت آن بپردازند. همچنین هنگامی که قیمت به سقف دامنه یا سطح مقاومت برسد باید اقدام به فروش ارز دیجیتال مورد نظر خود کنید.

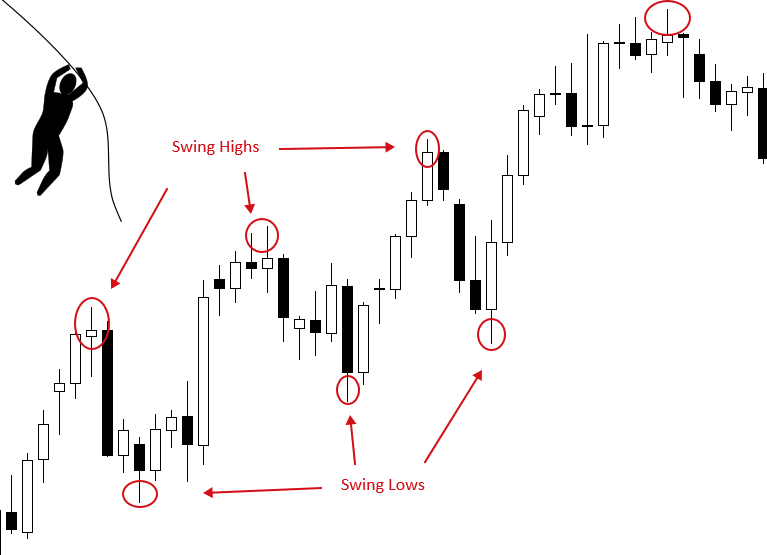

خطوط روند

دنبالهای از سطوح حمایت و مقاومت میتواند نشاندهنده یکروند بزرگتر در نمودار باشد که توسط یک خط روند نشان دادهمیشود. همچنین قدرت هر خط روندی با تعداد برخورد قیمت به آن در طول زمان افزایش مییابد.

هنگامی که بازار روند صعودی دارد، سطوح حمایتی (کفهای قیمت) شروع به شکلگیری میکنند، سپس سرعت قیمت کند میشود و قیمت به خط روند حمایتی خود بازمیگردد. معاملهگران ارزهای دیجیتال به سطوح حمایتی در یکروند صعودی توجه زیادی میکنند، زیرا این ناحیهای است که از کاهش شدید قیمت جلوگیری میکند. به همین ترتیب، در یکروند نزولی، معاملهگران سقفهای قیمت را به یکدیگر وصل کرده تا یک خط روند نزولی ترسیم کنند که بهعنوان سطح مقاومت عمل میکند. این یکی از روشهای پرطرفدار در نوسانگیری ارز دیجیتال بهشمار میرود.

قیمتهای رند

یکی از سطوح کلیدی در نمودار قیمت، قیمتهای رندی است که بهعنوان مقاومت عمل میکنند. هنگامی که تعداد زیادی معامله حول یک قیمت رند انجاممیشود (مثلاً هر بار که قیمت بیت کوین به رقمی مثل ۱۰,۰۰۰ یا ۲۰,۰۰۰ دلار نزدیک میشود) عبور قیمت از این نقطه ممکن است دشوار باشد. در نوسانگیری ارز دیجیتال به این سطوح توجه زیادی میشود.

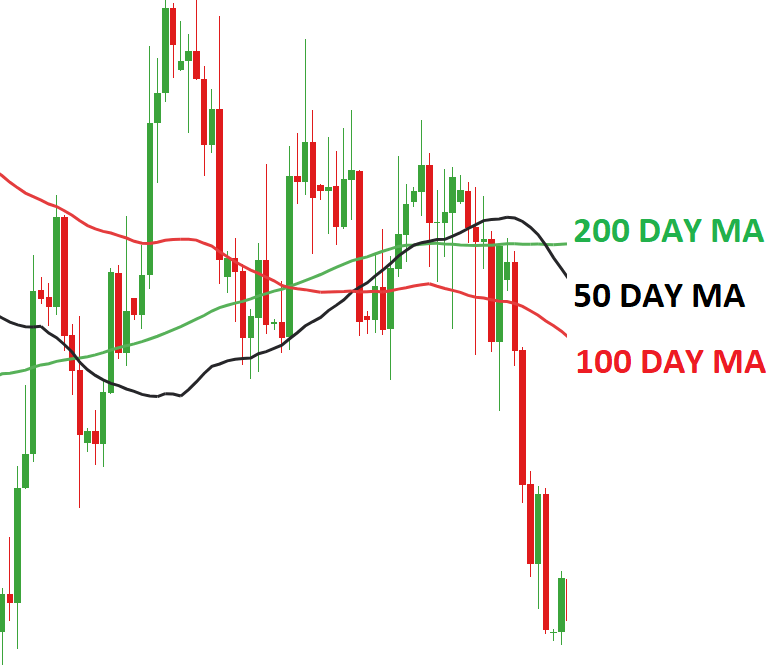

میانگین متحرک

میانگین متحرک (Moving average) یکی از اندیکاتورها مهم و پرکاربرد در نوسانگیری است، که با حذف نوسانات قیمت کمک میکند تا تریدر بتواند تصویر بهتری از متوسط قیمت در یک بازه زمانی خاص بهدستآورد.

دو نوع میانگین متحرک وجود دارد: میانگین متحرک ساده (SMA) و میانگین متحرک نمایی (EMA). میانگین متحرک ساده متوسط قیمت یک دارایی در کل بازه زمانی مورد نظر است، اما در فرمول میانگین متحرک نمایی، به قیمتهای پایانی بازه زمانی مورد نظر، وزن سنگینتری دادهمیشود.

نحوه بهکارگیری این شاخص به این صورت است که زمانی که قیمت به خطوط میانگین متحرک نزدیک میشود و قصد عبور از آن را دارد بهترین زمان برای خرید میباشد. بهترین زمان برای فروش هم زمانی است که میانگین متحرک سیری نزولی به خود میگیرد.

همچنین زمانی که دو میانگین متحرک مختلف یکدیگر را قطع کنند، یک سیگنال برای خرید یا فروش صادر میشود. به این حالت «تلاقی» میگویند. یک «تلاقی صعودی» زمانی پدیدار میشود که میانگین متحرک کوتاهمدت از میانگین متحرک بلندمدت عبور کند. چنین اتفاقی حاکی از شروع یکروند صعودی است. از سوی دیگر تلاقی نزولی زمانی اتفاق میافتد که میانگین متحرک کوتاهمدت از میانگین متحرک بلندمدت عبور کند که بیانگر آغاز روند نزولی است.

اندیکاتور مکدی (MACD)

مکدی یکی دیگر از اندیکاتورها پرکاربرد برای نوسانگیری ارز دیجیتال است که بسیاری از تریدرهای حرفه از آن استفاده میکنند. MACD از ۳ بخش اصلی تشکیل شدهاست: خط سیگنال، خط مکدی و هیستوگرام. برای مشخص کردن صعودی یا نزولی بودن قیمت باید به هیستوگرام دقت کنید. زمانی که میلههای هیستوگرام بهسمت بالا هستند، بیانگر صعودی بودن روند است. برعکس، زمانی که میلههای هیستوگرام بهسمت پایین هستند، میتوان گفت روند قیمت نزولی است. با استفاده از این اندیکتاتور بهراحتی میتوانید صعودی یا نزولی بودن بازار را مشخص کنید.

اما تلاقی خط مکدی با خط سیگنال، رایجترین سیگنالهای مکدی را صادر میکنند. در این خصوص دو حالت داریم:

- یک تلاقی گاوی یا صعودی زمانی اتفاق میافتد که خط مکدی از پایین بهسمت بالا خط سیگنال را قطع کند. پس باید به خرید اقدام کنید.

- تلاقی خرسی یا نزولی نیز زمانی اتفاق میافتد که خط مکدی از بالا بهسمت پایین خط سیگنال را قطع کند. پس باید به فروش اقدام کنید.

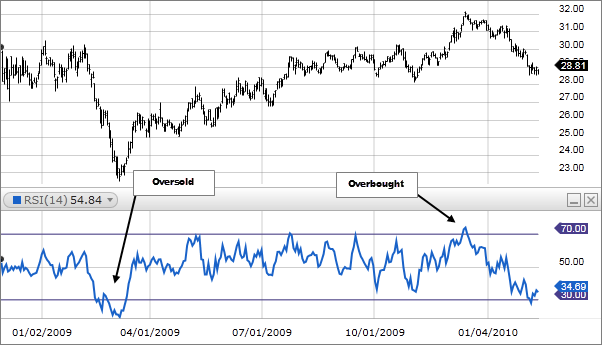

اندیکاتور RSI

اندیکاتور RSI، با اندازهگیری میزان نوسانات قیمت یک ارز دیجیتال، به معاملهگر کمک میکند تا قدرت و جهت حرکت بازار را پیشبینی کند. بهکمک این اندیکاتور، میتوان زمان اشباع فروش یا اشباع خرید را برای نوسانگیری ارز دیجیتال شناسایی کرد.

RSI در دامنهای بین ۰ تا ۱۰۰ نوسان میکند و اینگونه تفسیر میشود:

- اگر RSI بالای ۷۰ باشد، نشاندهنده وضعیت اشباع خرید و سیگنال فروش است.

- اگر RSI زیر ۳۰ باشد، نشاندهنده وضعیت اشباع فروش و سیگنال خرید است

- اگر RSI بین ۵۰ تا ۷۰ درصد باشد، بیانگر آن است که قیمت در حال افزایش است.

- اگر RSI بین ۳۰ تا ۵۰ درصد باشد، بیانگر آن است که قیمت در حال کاهش است.

کندل ها میتوانند بازههای زمانی مختلف، از یک دقیقه تا یک روز و بیشتر را دربرگیرند و الگوهای متفاوتی را نشان دهند. نوسانگیرها از این الگوها برای پیشبینی صعود یا سقوط قیمت در کندلهای بعدی استفاده میکنند.

جمعبندی

نوسانگیری ارز دیجیتال میتواند یک شغل بسیار پردرآمد باشد، به این شرط که مهارت خود را بالا ببرید و بهاندازه کافی تجربه کسب کنید. اندیکتاتورهای معروف تحلیل تکنیکال مانند RSI، MACD، میانگینهای متحرک و غیره، در نوسانگیری ارز دیجیتال نقش بسیار مهمی دارند. پس پیشنهاد ما به شما این است که ابتدا دانش خود را در این حوزه بالا ببرید و بعد وارد میدان شوید.

۲۰ با تشکر بیشتر توضیح بدید لطفا.