ترید چیست؟ آشنایی با انواع روشهای ترید کردن

- ترید چیست؟

- تریدر کیست؟

- روشهای مختلف ترید در بازار ارزهای دیجیتال

- مزایا و معایب ترید چیست؟

- استراتژیهای ترید چیست؟ معرفی کاربردها

- معرفی تحلیلها در ترید ارزهای دیجیتال

- مراحل انجام ترید چیست؟

- چه افرادی میتوانند تریدر شوند؟

- ترید کردن در ایران چه چالشهایی دارد؟

- ترید و سرمایه گذاری چه تفاوتی دارد؟

- جمعبندی

چکیده

ترید به خرید و فروش ارزهای دیجیتال گفته میشود و تریدر فردی است که با استفاده از تحلیل بازار و استراتژیهای مختلف سعی میکند از نوسانات سود دریافت کند. تریدینگ یک فعالیت پیچیدهای است و نباید بدون انجام تحقیقات و آمادهسازی انجام شود.

با وجود اینکه ترید کردن در ایران چالشهایی را به همراه دارد ما به شما خرید و فروش ارز دیجیتال از صرافی های داخلی را پیشنهاد میکنیم.

با ظهور دنیای ارزهای دیجیتال و انقلابی که این داراییها در بازارهای مالی سنتی برپا کردند، مفهوم معامله و کسب سود کاملاً متفاوت شده است. در حقیقت، معاملهگران در بازار پرنوسان رمز ارزها نسبت به بازار بورس باید از روشهای متفاوتتر و جدیدتری استفاده کنند.

ترید (Treade) در بازارهای مالی به معنای خرید یک ارز در کمترین قیمت و فروش آن در بالاترین قیمت و کسب سود است. اما دریافت سود از بازاری که سوار بر موجهای خروشان است به همین سادگیها هم نیست. به همین دلیل در این مطلب از تبدیل قصد داریم زیروبم ترید کردن را بررسی کنیم.

در ابتدا میگوییم که ترید چیست، سپس مروری بر انواع روشهای معاملات ارز دیجیتال خواهیم داشت. خواندن این مطلب را برای تریدرهای حرفهای و تازهواردهای حوزه کریپتو پیشنهاد میکنیم.

ترید چیست؟

ترید کردن به معنای خرید و فروش ارزهای دیجیتال مانند بیت کوین (BTC) و اتریوم (ETH) با هدف کسب سود است. ارزهای دیجیتال در صرافیهای آنلاین به یکدیگر تبدیل میشوند و در برخی از کشورها میتوان از آنها برای خرید کالاها و خدمات یا سرمایه گذاری استفاده کرد.

در حقیقت، اصطلاح ترید کردن به معاملات کوتاهمدت اشاره دارد که معاملهگر در آنها از نوسانات قیمتی سود دریافت میکند. استراتژیهای زیادی برای ترید کردن وجود دارد که موجب کسب سود در بازههای زمانی کوتاهمدت و بلندمدت میشود.

برخلاف داراییهای سنتی، رمزارزها غیرمتمرکز هستند و هیچ دولتی یا سازمانی روی آنها کنترل ندارد. زیربنای این فناوری، بلاکچین است که امنیت و شفافیت داراییهای دیجیتالی را تضمین میکند.

تریدر کیست؟

به افرادی که در بازار ارزهای دیجیتال از طرف خودش یا اشخاص حقیقی و حقوقی دیگر معامله میکند، تریدر گفته میشود. این افراد تلاش میکنند در روندهای نزولی و صعودی بازار از بیشتر نوسانات سود دریافت کنند. سرعت تصمیمگیری و معاملات این افراد نسبت به سرمایهگذاران سریعتر است. برخی از آنها به سود کمتر قانع هستند؛ زیرا بهصورت همزمان چندین ارز دیجیتال را معامله میکنند. برای مثال، ۱۰۰ دلار از سرمایه خود را به خرید بیت کوین در بازار صعودی اختصاص میدهند و ۱۰۰ دلار دیگر را صرف خرید اتریوم میکنند. درآمد اصلی تریدرها همین سودهایی است که از تریدها در بازه زمانی کوتاهمدت از نوسانات قیمت ارزهای دیجیتال کسب میکنند.

تریدرهای موفق و مشهور در بازار کریپتو دارای ویژگیهایی مانند تمرکز و تعهد به کار، خودآگاهی، واقعبینی، صبوری، روحیه سازگار و قابلاعتماد هستند.

روشهای مختلف ترید در بازار ارزهای دیجیتال

دانستید که ترید چیست و به چه کسی تریدر گفته میشود، حال به سراغ معرفی روشهای ترید کردن میرویم. در بازار کریپتو هر فردی باتوجهبه ترجیح شخصی، اهداف، سلیقه و میزان ریسکپذیری از روشهای ترید کردن استفاده میکند.

ممکن است یک روش برای تریدری که قدرت تحمل بالایی دارد بهترین باشد، اما برای فردی که نمیتواند صبوری کند اصلاً مناسب نباشد. تریدرها میتوانند بهترین روش خود را با تحقیق و ارزیابی کامل و اهداف خود پیدا کنند.

برخی از انواع ترید عبارتاند از:

1. اسکالپینگ

اسکالپینگ (Scalping) کوتاهترین روش معامله ارز دیجیتال است. تریدرها هر موقعیت را فقط برای چند ثانیه یا حداکثر چند دقیقه باز نگه میدارند. این معاملات کوتاهمدت، حرکتهای قیمتی کوچک در طول روز را هدف قرار میدهند. معاملهگران تعداد زیادی معاملات سریع با سود کمتر انجام میدهند، اما جمع این سودها در انتهای روز مبلغ قابلتوجهی خواهد بود.

این سبک از معاملات معمولاً در بازارهایی که نقدینگی زیادی دارند استفاده میشود. در نتیجه، اسکالپرها تمایل دارند داراییهایی که نقدینگی و حجم معاملات بالایی دارند را معامله کنند. آنها همچنین تمایل دارند فقط در شلوغترین زمانهای روز، معاملاتی که حجم معاملات بیشتر و اغلب نوسانات وجود دارد، معامله کنند.

محیط معاملاتی اسکالپینگ به دلیل سرعت بالایی که دارد میتواند برای بسیاری از معاملهگران استرسزا و بسیار وقتگیر باشد، این روش در کوتاهمدت درآمدی سریع به شما میدهد، اما نیازمند تمرکز مداوم روی بازار است و به ریسک، شانس و مهارت قابلتوجهی نیاز دارد.

مزایا:

- اسکالپینگ سودهای سریعی را به همراه دارد.

- این روش به معاملهگران اجازه میدهد تا از فرصتهای معاملاتی متعدد استفاده کنند.

- با انجام معاملات کوتاهمدت از واکنشهای ناگهانی بازار در امان میمانید.

- معاملهگران با استفاده از این روش میتوانند عادتهایی مانند نظم و تمرکز بالا را در خود تقویت کنند.

معایب:

- در این روش به دلیل باز و بسته کردن معاملات بسیار زیاد، کارمزدهای زیادی پرداخت میشود.

- این روش میتواند بسیار استرسزا باشد.

- اسکالپینگ پتانسیل سود محدودی در هر معامله دارد.

- اسکالپینگ به مدیریت ریسک مستحکم نیاز دارد تا موقعیتهای متعدد را کنترل کند و قرارگرفتن در معرض ریسک بازار را محدود کند.

2. معاملات روزانه

افرادی که با سرعت بالا و تنشهای روش اسکالپینگ مشکل دارند، اما هنوز هم میخواهند از موقعیتهای کوتاهمدت سود دریافت کنند، معاملات روزانه (Day trading) بهترین انتخاب برای آنهاست.

معاملهگران در این روش در همان روز به موقعیتهای خود وارد میشوند و از آن خارج میشوند که خطر هرگونه حرکتهای بزرگ و یکشبه را از بین میبرد. در پایان روز، موقعیت خود را با سود یا زیان میبندند. این معاملات معمولاً برای مدت چند دقیقه یا چند ساعت باز و بسته میشوند. این افراد به زمان کافی برای تجزیهوتحلیل بازارها و نظارت مکرر موقعیتها در طول روز نیاز دارند. درست مانند معاملهگران اسکالپینگ، تریدهای روزانه با جمع سودهای کوچک مکرر به مبلغ قابلتوجهی در پایان روز میرسند.

معاملهگران روزانه توجه ویژهای به تحلیلهای بنیادی و تکنیکی دارند و از شاخصهای فنی مانند MACD (واگرایی میانگین متحرک همگرایی) و شاخص قدرت نسبی برای شناسایی روندها و شرایط بازار استفاده میکنند.

مزایا:

- در صورت اجرای صحیح، پتانسیل بالایی برای سود در هر معامله وجود دارد.

- معاملهگران روزانه میتوانند از هر کجا با اتصال به اینترنت کار کنند، این روشی راحت و انعطافپذیر برای کسب درآمد است

- در طول شب هیچ ضرری دارایی شما را تهدید نمیکند؛ زیرا معاملهگران روزانه تمام موقعیتهای خود را تا پایان روز میبندند.

معایب:

- معاملات روزانه یک استراتژی معاملاتی با ریسک بالا است و معاملهگران اگر درک درستی از روند بازار و تکنیکهای مدیریت ریسک نداشته باشند، میتوانند مقدار قابلتوجهی پول از دست بدهند.

- کارمزد معاملهها موجب کاهش سود در پایان روز میشود.

- معاملات روزانه سرعت بالایی دارد و میتواند منجر به تصمیمات معاملاتی هیجانی مانند معامله بیش از حد یا حفظ موقعیتهای ازدستدادن برای مدت طولانی شود.

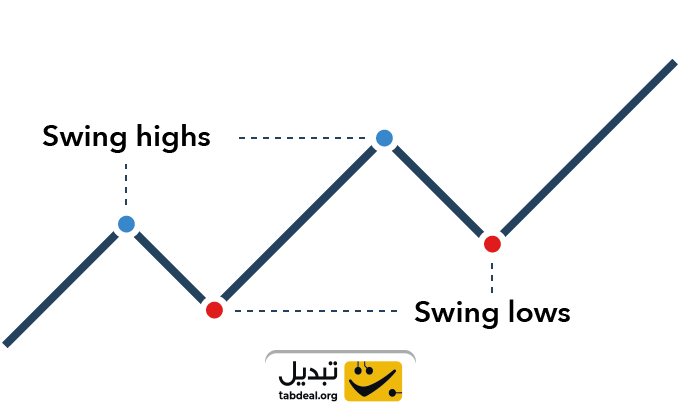

3. معاملات سویینگ (سوینگ تریدینگ)

برخلاف معاملهگران روزانه که موقعیتهای خود را کمتر از یک روز نگه میدارند، معاملهگران سویینگ (Swing trading) موقعیتهای خود را برای چند روز یا چند هفته نگه میدارند. ازآنجاییکه پوزیشنها در یک دوره زمانی مشخص میشوند، معاملهگران نیازی به نظارت دائمی بر نمودارها و معاملات خود در طول روز ندارند. به همین دلیل این سبک معاملاتی برای افرادی مناسب است که شغل تماموقت دارند و مایلاند در اوقات فراغت خود ترید کنند. بااینحال باز هم باید چند ساعت در روز را به تحلیل بازارها اختصاص دهند.

این روش ترید ارز دیجیتال شامل خرید و نگهداری رمز ارزها برای مدت کوتاهی است. هدف از معاملات نوسانی سود بردن از حرکات کوتاهمدت قیمت در بازار است، برای مثال خرید زمانی که قیمت بیت کوین پایین است و فروش در زمانی که قیمتها بالا هستند.

معاملهگران سوئینگ باید حرکات ناگهانی و غیرمنتظره در بازار را مدیریت کنند که میتواند منجر به ضرر شود. آنها باید از روندها و اخبار بازار مطلع باشند. علاوه بر این، معاملهگران نوسانی باید مهارتها و نظم و انضباط قوی در مدیریت ریسک داشته باشند تا به برنامه معاملاتی خود پایبند باشند و از تصمیمهای هیجانی معاملاتی خودداری کنند.

معاملات سویینگ بیشترین طرفدار را در میان انواع ترید دارد، زیرا نیازی به واکنش سریع به معاملات ندارد و راحتترین روش ترید ارز دیجیتال محسوب میشود.

مزایا:

- کاهش هزینههای تراکنش نسبت به اسکالپینگ و معاملات روزانه

- معاملهگران سویینگ زمان بیشتری برای تجزیهوتحلیل روندهای بازار و تصمیمگیری آگاهانه در معاملات دارند که ریسک تصمیمات هیجانی را کاهش میدهد.

- معاملات نوسانی میتواند انعطافپذیری بیشتری نسبت به معاملات موقعیتی ارائه دهد.

معایب:

- معاملهگران ممکن است در معرض رویدادهای ناگهانی بازار قرار بگیرند که موجب تغییر روند و افزایش ضرر آنها میشود.

- معاملهگران در این روش باید زمان زیادی را صرف تجزیهوتحلیل روند بازار و نظارت بر معاملات کنند.

- معاملهگران سوئینگ ممکن است نوسانات بلندمدت قیمت را از دست بدهند؛ زیرا آنها فقط از چند روز تا حداکثر چند ماه موقعیت را باز نگه میداند.

4. معاملات موقعیت گیری

معاملات موقعیت گیری نسخه کوچک شده از معاملات سویینگ هستند و به سرمایه گذاری شباهت دارند. معاملهگران در این روش روی قیمت ارز دیجیتال متمرکز هستند و به دنبال حداکثر سود هستند که از تغییرات بزرگ قیمتها به دست میآید. هدف از معاملات موقعیت، سود بردن از روندهای اصلی بازار بهجای حرکتهای کوتاهمدت قیمت است. این معاملات معمولاً در یک دوره زمانی چند هفته، چند ماه یا حتی یک سال طول میکشند. در این نوع ترید معاملهگران از نمودارهای قیمت هفتگی و ماهانه برای تجزیهوتحلیل و ارزیابی بازارها استفاده میکنند و از ترکیبی از شاخصهای فنی و تحلیل بنیادی برای شناسایی سطوح ورود و خروج استفاده میکنند.

ازآنجاییکه این معاملهگران نگران نوسانات جزئی قیمت نیستند، نیازی به نظارت بر موقعیتهای آنها مانند سایر استراتژیهای معاملاتی نیست، در عوض گاهی اوقات روی روند کلی رمزارز نظارت میکنند.

مزایا:

- معاملات موقعیت گیری سود بالاتری نسبت به سایر استراتژیهای معاملاتی ارائه میدهد؛ زیرا معاملهگران از حرکات بزرگ قیمت سود ببرند.

- به دلیل عدم تکرار معاملات، هزینههای تراکنش کمتری پرداخت میشود.

- در این نوع ترید معاملهگران در استراتژی معاملاتی خود انعطاف بیشتری دارند زیرا میتوانند موقعیت خود را با تغییر شرایط بازار تنظیم کنند.

- با این رویکرد زمان بیشتری برای تجزیهوتحلیل روندهای بازار و گرفتن تصمیمات ترید آگاهانه وجود دارد و ریسک معاملات هیجانی را کاهش میدهد.

معایب:

- معاملهگران ممکن است در معرض رویدادهای ناگهانی بازار قرار بگیرند که میتواند باعث تغییرات بزرگ قیمت شود.

- این روش توانایی معاملهگران را برای استفاده از فرصتهای کوتاهمدت بازار محدود میکند.

- نگهداشتن موقعیتها برای مدت طولانی نقدینگی معاملهگر را محدود میکند و اضافهکردن موقعیتهای جدید را دشوار میکند.

- معاملهگران باید یک برنامه مدیریت ریسک برای حفظ موقعیت خود در برابر ریسکهای بازار داشته باشند.

مزایا و معایب ترید چیست؟

از هر معاملهگری بپرسید مزایا و معایب ترید چیست، لیست بلندبالایی از نظرات متفاوت نشان میدهد که ممکن است شما را گیج و گمراه کند. اما عمده نقاط قوت و معایب ترید کردن را میتوان در موارد زیر خلاصه کرد.

مزایای ترید ارز دیجیتال

پتانسیل بازده بالا: در مقایسه با استراتژیهای سرمایه گذاری غیرفعال، پتانسیل بازده بالاتری وجود دارد. با نظارت فعالانه بر بازار و تصمیمگیری آگاهانه، معاملهگران میتوانند از نوسانات کوتاهمدت قیمت سود دریافت کنند.

نقدشوندگی: ارزهای دیجیتال نقدشوندگی بالاتری نسبت به داراییهای سنتی دارند. شما با معاملهگران سراسر جهان در ارتباط هستید به همین دلیل همیشه خریداری یا فروشنده برای دارایی دیجیتالی خود پیدا میکنید.

سرمایه اندک: ترید ارز دیجیتال موانع کمتری برای ورود دارند و سرمایه زیادی برای شروع نیاز نیست.

امنیت بالا: ارزهای دیجیتال از امنیت بالایی برخوردار هستند، زیرا فناوری زیربنای آنها بلاکچین است که هک و تغییر تراکنشها در آن غیرممکن است.

انعطافپذیری: معاملهگران میتوانند استراتژیهای معاملاتی خود را تنظیم کنند تا از شرایط متغیر بازار استفاده کنند و استراتژیهای خود را بر اساس تحمل ریسک خود تطبیق دهند.

کنترل: تریدرها کنترل بیشتری بر تصمیمات سرمایه گذاری خود در مقایسه با سرمایهگذاران دیگر دارند. آنها میتوانند نقاط ورود و خروج را انتخاب کنند، سطوح حد ضرر و سود را تعیین کنند و ریسکهای خود را مدیریت کنند.

محدودیتهای ترید رمزارز

افراد بهتر است قبل از انتخاب این روش از محدودیتها آگاه باشند. این محدودیتها عبارتاند از:

ریسک بالا: سطح ریسک این نوع معاملات نسبت به سایر روشها بیشتر است. معاملهگران باید بتوانند ریسک معاملات را به طور مرتب مدیریت کنند و درک کاملی از مفاهیم و تکنیکهای مدیریت ریسک داشته باشند.

زمان و تلاش: ترید ارز دیجیتال به زمان و تلاش زیادی نیاز دارد. معاملهگران باید بازار را زیر نظر داشته باشند و تصمیمات آگاهانه بگیرند که میتواند زمان بر و استرسزا باشد.

هزینههای تراکنش: به دلیل افزایش تعداد معاملات، مقدار بیشتری از هزینههای تراکنش، کمیسیون و کارمزد مرتبط با این رویکرد وجود خواهد داشت.

استرسزا: ترید کردن میتواند از نظر احساسی استرسزا باشد، بهویژه در دورههای نوسانات بازار.

استراتژیهای ترید چیست؟ معرفی کاربردها

معاملهگران میتوانند از استراتژیهای مختلف ترید کردن برای کسب سود استفاده کنند. برخی از راهبردهای ترید عبارتاند از:

ترید با فرکانس بالا(HFP) : این روش با استفاده از الگوریتمهای ریاضی خودکار انجام میشود که بر اساس معیارهای از پیش تعیین شده، سفارشهای در کسری از ثانیه انجام میشوند. در این روش از رباتهای ترید استفاده میشود.

استرادل لانگ: تریدر در این روش هر دو قرارداد خرید و فروش را با همان تاریخ انقضا و قیمت خریداری میکند. اگر یکی از این قراردادها ضرر کند، سود طرف مقابل بیشتر میشود.

آربیتراژ: معاملهگران آربیتراژ از اختلاف قیمت یک ارز دیجیتال بین صرافیهای مختلف در کوتاهمدت سود میکنند. در این استراتژی ارز دیجیتال را از یک صرافی خریداری میکنید و بهسرعت در صرافی دیگر با قیمت بالاتری میفروشید. از این اختلاف قیمت سود دریافت میکنید.

بریک اوت: در این روش معاملهگران تلاش میکنند زمانی که قیمت از یک سطح خاص خارج میشود، با بهرهگیری از شتاب سریعی که در جهت آن حرکت میگیرد، وارد معامله شوند.

معرفی تحلیلها در ترید ارزهای دیجیتال

دانستید که ترید چیست، آیا از میزان اهمیت تحلیلها در تریدها خبر دارید؟ در حقیقت، بدون تحلیل بازار و نمودارهای قیمتی، ترید در بازار ارزهای دیجیتال غیرممکن است. تحلیلهای بازار با استفاده از ابزارهای مهم به تریدرها بینشی میدهد که بدانند در شرایط مختلف بازار از کدام استراتژیها استفاده کند.

تحلیل بازار کریپتو کار آسانی نیست و نیازمند دانش تخصصی است. به همین جهت هر تریدر باید درباره آن بهخوبی آموزش ببیند.

تحلیل تکنیکال

آیا میدانید نقش تحلیل تکنیکال در ترید چیست؟ این تحلیل از دادههای تاریخی بازار استفاده میکند و با نشاندادن الگوهای قابل تشخیص در نمودارها به تریدرها کمک میکند بهترین راهبرد معاملاتی و پروتکلهای مدیریت ریسک را انتخاب کنند. تریدرهای کوتاهمدت اغلب از تحلیل تکنیکال بیت کوین برای پیش بینی روند بازار استفاده میکنند.

تحلیل فاندامنتال

با کمک این تحلیل تریدرها میتوانند پتانسیل یک ارز دیجیتال را پیشبینی کنند. در این تحلیل اساس یک صنعت، فناوری و دارایی آن مورد بررسی قرار میگیرد. تحلیل فاندامنتال برای معاملهگران و سرمایهگذاران بلندمدت مناسبتر است.

تحلیل احساسات بازار در ترید

یکی از اصلیترین عوامل سقوط یا صعود یک دارایی در بازار، تغییر میزان اعتماد افراد در بازار است. احساسات کلی بازار نگرش معاملهگران را نسبت به یک ارز دیجیتال نشان میدهد. تغییر در این نگرش میتواند بر میزان عرضه و تقاضا و در نتیجه قیمت تأثیر بگذارد.

برخی از عناصر تحلیل احساسات بازار عبارتاند از شاخص ترس و طمع، نسبت تسلط بیت کوین، اخبار، رسانههای اجتماعی و گوگل ترندز.

مراحل انجام ترید چیست؟

برای شروع ترید کردن شما باید درک کاملی از بازارهای مالی، استراتژیهای معاملاتی و تکنیکهای مدیریت ریسک داشته باشید. برای رسیدن به این نقطه ابتدا باید اصول اولیه بازارهای مالی و معاملات را بیاموزید. سپس، یک استراتژی معاملاتی مانند اسکالپینگ، معاملات روزانه، معاملات نوسانی یا معاملات موقعیتی را انتخاب کنید.

حالا نوبت آن است که در یک صرافی معتبر ارز دیجیتال ثبتنام کنید. استفاده از صرافیهای خارجی را پیشنهاد نمیکنیم، بهتر است در یک پلتفرم ایرانی معتبر حساب کاربری خود را ایجاد کنید. پس از ثبتنام حساب کاربری خود را با اتصال حساب بانکی به صرافی، شارژ میکنید. حالا میتوانید در بازار معاملاتی ارز موردنظر سفارش خرید خود را ثبت کنید.

بیشتر معاملهگران ارزهای دیجیتال بیت کوین، اتریوم و تتر را برای ترید کردن انتخاب میکنند؛ زیرا حرکات قیمتی این کوینها نسبت به آلتکوینهای دیگر قابل پیش بینیتر است.

چه افرادی میتوانند تریدر شوند؟

هر کسی با دانش و تجربه مناسب میتواند معاملهگر شود. برای تریدر شدن نیاز به مدرک تحصیلی خاصی ندارید. تا زمانی که از ریسکهای بازار آگاه باشید، دارایی برای سرمایه گذاری و تمایل به یادگیری داشته باشید، میتوانید به تریدر ارز دیجیتال تبدیل شوید. بااینحال، موفقبودن در معاملات به چیزی بیش از سرمایه و میل نیاز دارد. شما نیاز به نظم، صبر، تجربه و ریسکپذیری بسیار بالایی دارید. همچنین نیاز به درک عمیقی از بازار کریپتو، استراتژیهای معاملاتی و مدیریت ریسک دارید.

تریدرهای حرفهای از همه اقشار با سوابق تحصیلی، حرفهها و تجربیات متفاوت هستند. برخی از آنها پیشینهای در زمینه مالی یا اقتصاد دارند، درحالیکه برخی دیگر حرفه کاملاً متفاوتی دارند. برخی بهصورت تماموقت معامله میکنند، عدهای این کار را بهعنوان شغل دوم و پارهوقت انجام میدهند.

در سالهای اخیر، ظهور پلتفرمهای آنلاین، معاملهگر شدن را برای هر کسی آسانتر از همیشه کرده است. صرافیها دسترسی به طیف گستردهای از ابزارها و بازارهای مالی را با کارمزد کم و معامله با حداقل دارایی را ارائه میدهند.

فرقی نمیکند یک دانشجو هستید، یا یک بازنشسته، اگر زمان لازم و تلاش خود را برای یادگیری و توسعه مهارتها صرف کنید، میتوانید به یک تریدر حرفهای تبدیل شوید.

ترید کردن در ایران چه چالشهایی دارد؟

در کشور ایران جوانب مختلفی برای ترید کردن ارز دیجیتال وجود دارد. گاهی اوقات فرصتهای خوبی در راه تریدرها قرار میگیرد و گاهی با چالشهایی مواجه میشوند که تریدینگ را کاری سخت و طاقتفرسا میکند. تریدرها به دنبال فرصتهایی مانند دسترسی به بازارهای مالی جهانی، نوسانات قیمت و کسب درآمد دلاری از طریق قیمت تتر به دلار هستند، اما با چالشهایی مواجه میشوند.

نگرانیها درباره ترید چیست؟ باوجوداینکه ترید کردن مزایای زیادی به همراه دارد؛ اما چالشهایی مانند عدم ثبات اقتصادی، عدم شفافیت بازارها و ریسک تحریم را برای کاربران ایرانی به همراه دارد.

ایران جزو کشورهایی است که از سوی بسیاری از کشورها تحریم شده و به همین جهت محدودیتهایی برای حضور در بازارهای مالی بینالمللی وجود دارد. صرافیهای خارجی کاربران ایرانی را تحریم کردهاند و اجازه ایجاد حساب کاربری نمیدهند.

اما چاره چیست! هموطنان عزیز میتوانند از بستر صرافی تبدیل برای ترید ارز دیجیتال و نقلوانتقالات بینالمللی خود استفاده کنید. در صرافی تبدیل میتوانید در بیش از ۶۰۰ بازار معاملاتی تتری و تومانی معاملات خود را انجام دهید. همچنین با استفاده از قابلیت معاملات اهرم دار تبدیل میتوانید هم از نزول و هم از صعود بازار سود ۱۰ برابری کسب کنید.

ترید و سرمایه گذاری چه تفاوتی دارد؟

سرمایه گذاری و ترید کردن دو روش متفاوت برای کسب سود در بازارهای مالی هستند. هم سرمایهگذاران و هم تریدرها به دنبال سود از طریق معامله در بازار رمزارزها هستند. سرمایهگذاران معمولاً از طریق خرید و نگهداری به دنبال بازدهی بیشتر در یک دوره طولانی هستند. در مقابل، تریدرها از هر دو طرف بازار نزولی و صعودی برای ورود و خروج از موقعیتها در یک بازه زمانی کوتاهتر بهره میبرند و سودهای کمتر و مکرر بیشتری به دست میآورند.

جمعبندی

در این مقاله دانستیم که ترید چیست و معاملهگران از چه روشهایی برای ترید کردن استفاده میکنند. ترید ارزهای دیجیتال به یکی از سودآورترین فعالیتها در جهان تبدیل شده است. این موضوع میتواند بسیار وسوسهانگیز باشد. هر فردی که با این بازار آشنا میشود، به احتمال قوی به فکر یادگیری و کسب سود از ارزهای دیجیتال میافتد. بااینحال باید بدانید که ترید در بازار کریپتو ریسکهای خاص خودش را دارد.

شما تجربه ترید در کدام ارز دیجیتال را دارید؟ به نظر شما کاربران در زمان شروع معاملات باید به چه نکاتی توجه کنند؟

با ما در بخش کامنتها در ارتباط باشید.

منابع:

دیدگاهها