اندیکاتور چیست؟ لیست تمام اندیکاتورهای ارز دیجیتال

مبتدی

چکیده

اندیکاتورها شاخصهای ریاضی هستند که معاملهگران از آنها برای تجزیهوتحلیل بازارهای مالی و اتخاذ تصمیمات معاملاتی صحیح استفاده میکنند. دو دسته اصلی اندیکاتورهای تکنیکال اندیکاتورهای پیشرو و اندیکاتورهای تأخیری هستند. دستهبندی دیگر شامل اندیکاتورهای مومنتوم، اندیکاتورهای حجم، اندیکاتورهای نوسان قیمت و اندیکاتورهای روند است. ۹ مورد از بهترین اندیکاتورهای ارز دیجیتال از جمله RSI، استوکستیک، MACD، OBV باندهای بولینگر و میانگین متحرک در این مقاله به تفصیل معرفی شدهاند.

بازار ارزهای دیجیتال در یک دهه گذشته رشدی تصاعدی داشته است و کاربران بسیاری از جمله بازیگران سازمانی وارد این بازار شدند. بیت کوین به عنوان اولین ارز دیجیتال غیرمتمرکز، دارای حجم معاملات روزانه میلیارد دلاری است. همین امر باعث شده که بازار ارزهای دیجیتال موردتوجه معاملهگرانی قرار گیرد که میخواهند از نوسانات آن سود کسب کنند.

برای شروع ترید در بازار ارز دیجیتال، ابتدا باید بدانیم که اندیکاتورها چه هستند و چه اندیکاتورهایی بهترین عملکرد را در بازار ارز دیجیتال دارند؟ با ما در ادامه این مطلب همراه باشید.

اندیکاتور چیست؟

اندیکاتورها (Indicators) شاخصهای ریاضی هستند که معاملهگران از آنها برای تجزیهوتحلیل بازارهای مالی و اتخاذ تصمیمات معاملاتی صحیح استفاده میکنند. قیمت و حجم معاملات تاریخی برای شناسایی روندها، الگوها و حرکات بالقوه قیمت در بازار استفاده میشود.

انواع مختلفی از اندیکاتورها برای ارزیابی روند، شتاب قیمت، نوسانات و حجم معاملات وجود دارد. هر اندیکاتور دارای یک فرمول یا الگوریتم منحصربهفرد است که برای ارائه اطلاعات در مورد روند قیمت، دادههای مختلفی چون قیمت، حجم و زمان را در نظر میگیرد.

معاملهگران از اندیکاتورها برای تولید سیگنالهای خرید یا فروش، شناسایی نقاط ورود و خروج احتمالی و مدیریت ریسک استفاده میکنند. تحلیل تکنیکال اغلب در کنار تحلیل فاندامنتال برای اتخاذ تصمیمات معاملاتی آگاهانه استفاده میشود.

آیا نیازی به خرید اندیکاتور ارز دیجیتال است؟

یک سوال مهم و حیاتی! آیا نیازی به خرید اندیکاتور ارز دیجیتال برای معاملهگری و ترید در این بازار داریم یا اینکه استفاده از همین اندیکاتورهای رایگان برای تحلیلگری در بازار کریپتوکارنسی کافی خواهند بود؟ متعاقباً پاسخ این سوال از سوی سایتهایی که فروشنده اندیکاتور ارز دیجیتال هستند، با شرکتهایی که فعالیتی در این زمینه ندارند، متفاوت خواهد بود؛ اما بیایید به دید کاملاً بیطرفانه و به صورت تخصصی این موضوع را برای شما ارزیابی کنیم.

اگر اندیکاتوری وجود داشته باشد که بتوان با استفاده از سیگنالهای آن در معاملات بازار ارز دیجیتال، به موفقیت رسید، عملاً دارندگان این اندیکاتور به راحتی میتوانند آن را تبدیل به ربات تریدر کرده و سودهایی کلانی در معاملات بازار به دست آورند. با این توضیح، اگر چنین اندیکاتوری حتی اگر در معرض فروش هم قرار بگیرد، احتمالاً با قیمت چند ۱۰ هزار دلاری عرضه خواهد شد که امکان خرید آن برای هر کسی در دسترس نیست.

در این بین اندیکاتورهایی که تنها سیگنالهایی معمولی برای ورود به معاملات بازار ارز دیجیتال صادر میکنند، بسته به دانش توسعه دهنده شرایط متفاوتی خواهند داشت. به عنوان مثال کسی که از سبکهای معاملاتی پرایس اکشن برای تریدهای خود در بازار استفاده میکند، میتواند از تبدیل این سبکها به اندیکاتور، شرایط راحتتری را برای معاملات خود در بازار به وجود آورد؛ اما اگر همین اندیکاتور به دست کسی برسد که هیچ شناختی نسبت به سبکهای پرایس اکشن نداشته و استفاده از این سبکها در معاملات خود ندارد، عملاً امکان بهرهمندی از آن را نیز نخواهد داشت. پس خرید آن نیز خیلی منطقی به نظر نمیرسد.

اما جدای از تمام این بحثها، موفقیت در فرایند سرمایهگذاری در بازار کریپتوکارنسی، تحت تاثیر فاکتورها و عوامل مختلفی است و استراتژی معاملاتی و اندیکاتورها تنها بخش کوچکی از این عوامل را به خود اختصاص میدهند. اگر شما بهترین ابزار معاملاتی و بهترین استراتژی معاملاتی را در اختیار داشته باشید، اما از سیستمهای مدیریت سرمایه بیبهره مانده و یا مدیریت ریسک و روانشناسی مناسبی را در معاملات خود به کار نگیرید، شانس موفقیت شما بسیار کم خواهد بود و حتی میتوان آن را صفر در نظر گرفت.

اما از سوی دیگر اگر شما از یک سیستم مدیریت سرمایه مدرن پیروی کرده و در کنار آن رفتارشناسی مناسبی هم از بازار ارز دیجیتال داشته باشید، حتی با یک استراتژی معمولی و همین اندیکاتورهای رایگان نیز شانس موفقیت شما در معاملات بازار ارز دیجیتال به میزان قابل توجهی افزایش خواهد داد.

در نهایت با در کنار هم قرار دادن تمام این نکات میتوانیم یک جمعبندی کلی برای پاسخ دادن به سوال بالا داشته باشیم. اگر شما سیستم و روشی را به کار میگیرید که با تبدیل آن به یک اندیکاتور با برنامه نویسی، شرایط معاملاتی راحتتری به دست میآورید، اقدام برای آن کاملا منطقی است. اما خرید اندیکاتور ارز دیجیتال برای سیگنالگیری خیلی اتفاق جذابی برای معاملات شما نخواهد بود و قرار نیست این اندیکاتورها تبدیل به این معاملات شوند. حالا خودتان باید بررسی کنید که آیا نیاز به خرید اندیکاتور ارز دیجیتال دارید یا خیر؟

انواع اصلی اندیکاتورها در تحلیل تکنیکال

ابتدا، بیایید دو دسته اصلی اندیکاتورهای تکنیکال را درک کنیم:

- اندیکاتورهای پیشرو

- اندیکاتورهای تأخیری

اندیکاتورهای پیشرو

اندیکاتورهای پیشرو (Leading Indicators) سیگنالهایی را ارائه میکنند که میتوانند حرکات آتی قیمت را پیشبینی کنند. آنها اندیکاتورهای پیشرو نامیده میشوند؛ زیرا بر اساس شرایط فعلی بازار محاسبه میشوند و میتوانند سیگنالهای اولیه تغییر روند را ارائه دهند. ایده اندیکاتورهای پیشرو این است که بازار به صورت سیکلی (چرخهای) حرکت میکند و تمایل به تکرار دارد.

برخی اندیکاتورهای پیشرو محبوب عبارتاند از: شاخص قدرت نسبی (RSI)، نوسانگر استوکستیک (stochastic oscillator) و ابر ایچیموکو (Ichimoku Cloud).

توصیه میشود از اندیکاتورهای پیشرو در ترکیب با دیگر انواع اندیکاتور برای تولید سیگنالهای قابل اعتمادتر استفاده کنید، زیرا حتی برترین اندیکاتورها نیز قادر به پیشبینی قیمت با دقت صددرصد نیستند.

اندیکاتورهای تأخیری

اندیکاتورهای تأخیری سیگنالهایی تولید میکنند که به تأیید روندهایی که هماکنون رخدادهاند میپردازند. این اندیکاتورها را شاخصهای تأخیری مینامند؛ زیرا بر اساس دادههای گذشته بازار محاسبه میشوند و بنابراین قادر به پیشبینی حرکت قیمت در آینده نیستند. مشابه اندیکاتورهای پیشرو، اندیکاتورهای تأخیری نیز بر این فرض استوارند که تاریخ تکرار میشود و بازار به صورت سیکلی حرکت میکند.

تفاوت بین اندیکاتورهای پیشرو و تأخیری در این است که در دسته دوم تأخیر بین شروع حرکت قیمت و سیگنال اندیکاتور نویز بازار را -که در بازههای زمانی کوتاهمدت رخ میدهد- فیلتر میکند و اطمینان بیشتری را برای معاملهگران به وجود میآورد. علاوه بر این، اندیکاتورهای تأخیری معمولاً برای شناسایی سقف و کف قیمت استفاده نمیشوند، بلکه بیشتر به عنوان تأیید یک روند جاری استفاده میشوند.

نمونههایی از اندیکاتورهای تأخیری عبارتاند از میانگین متحرک (MA)، باند بولینگر (Bollinger Bands) و مکدی (MACD).

اگرچه اندیکاتورهای تأخیری سیگنالهای مطمئنتری را ارائه میدهند، کارشناسان توصیه میکنند آنها را در ترکیب با دیگر اندیکاتورهای تکنیکال مورداستفاده قرار دهید. همچنین اگر سطح حمایت یا مقاومت خاصی پیش از حرکت وجود دارد، توصیه نمیشود که معامله انجام دهید.

بهترین اندیکاتورهای تکنیکال

چهار نوع اندیکاتور مختلف وجود دارد: مومنتوم، حجم، نوسان و روند. دلیل این دستهبندی این است که اندیکاتورها عملکرد قیمت را در کنار یک ویژگی خاص شناسایی، اندازهگیری یا تأیید میکنند.

اندیکاتورهای مومنتوم/نوسانگر

اندیکاتور مومنتوم (momentum) یا نوسانگر (oscillator) نوعی شاخص است که نرخ تغییر قیمت دارایی را در یک دوره زمانی مشخص اندازهگیری میکند. شاخص اندیکاتورهای مومنتوم برای شناسایی قدرت یک روند و تغییر روند بالقوه استفاده میشود.

برخی از اندیکاتورهای مومنتوم محبوبتر عبارتاند از RSI، نوسانگر استوکستیک (stochastic oscillator)، مکدی (MACD) و اندیکاتور CCI.

شاخص قدرت نسبی (RSI)

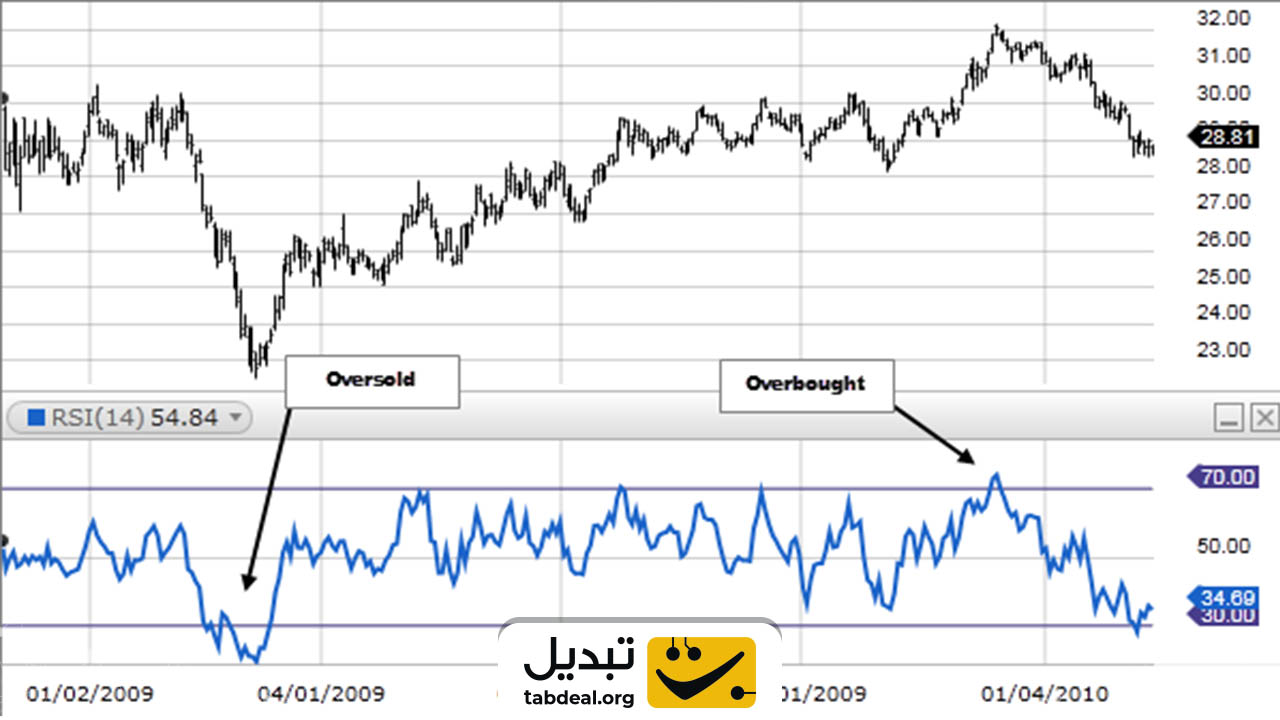

RSI یکی از محبوبترین اندیکاتورهای مومنتوم است که معاملهگران از آن برای سنجش شتاب و قدرت قیمت استفاده میکنند. مقدار RSI زیر ۳۰ نشاندهنده اشباع فروش است که در آن قیمت دارایی در ادامه احتمالاً یک روند صعودی را تجربه میکند. از سوی دیگر، RSI بالاتر از ۷۰ نشاندهنده خرید بیش از حد است، بهطوریکه روند قیمت احتمالاً معکوس شده و دچار اصلاح میشود.

این یک شاخص مفید برای شناسایی تغییرات روند از صعودی به نزولی و بالعکس است. بیشتر اوقات، معاملهگران از RSI برای شناسایی روندها و سطوح حمایت و مقاومت و زمانبندی ورود و خروج خود استفاده میکنند.

لازم به ذکر است که RSI در بازارهای رنج نسبتاً خوب عمل میکند، اما معمولاً در بازارهای رونددار سیگنالهای غلط ارائه میدهد.

نوسانگر استوکستیک (Stochastic Oscillator)

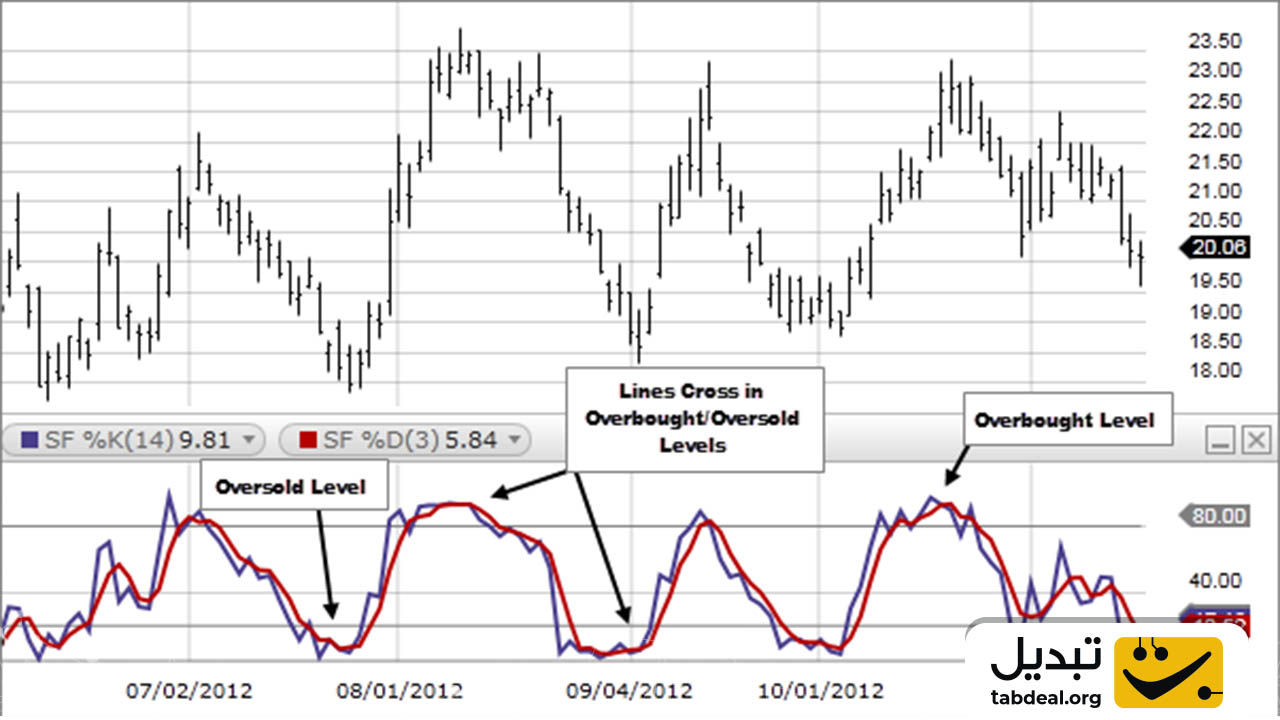

اندیکاتور استوکستیک (Stochastic) قیمت بسته (Close) یک ارز دیجیتال را با محدوده قیمت آن در یک دوره زمانی مشخص مقایسه میکند. این اندیکاتور به معاملهگران کمک میکند تا مومنتوم بازار را ارزیابی و شرایط اشباع خرید و اشباع فروش شناسایی کنند.

نوسانگر استوکستیک نیز همانند RSI بین ۰ تا ۱۰۰ متغیر است. زمانی که استوکستیک زیر ۲۰ باشد، یعنی ارز دیجیتال بیش از حد فروخته شده است و بنابراین میتواند یک سیگنال خرید باشد. از سوی دیگر، زمانی که این شاخص بالای ۸۰ باشد، یعنی ارز دیجیتال موردنظر بیش از حد خریداری شده است و به عنوان سیگنال فروش برای معاملهگران عمل میکند.

بااینحال، اندیکاتور استوکستیک مستعد ارائه سیگنالهای غلط در بازههای نوسانی بازار است. معاملهگران میتوانند از این اندیکاتور همراه با میانگین متحرک (در ادامه با جزئیات بیشتر توضیح داده خواهد شد) برای بهبود دقت سیگنال استفاده کنند.

مکدی (MACD)

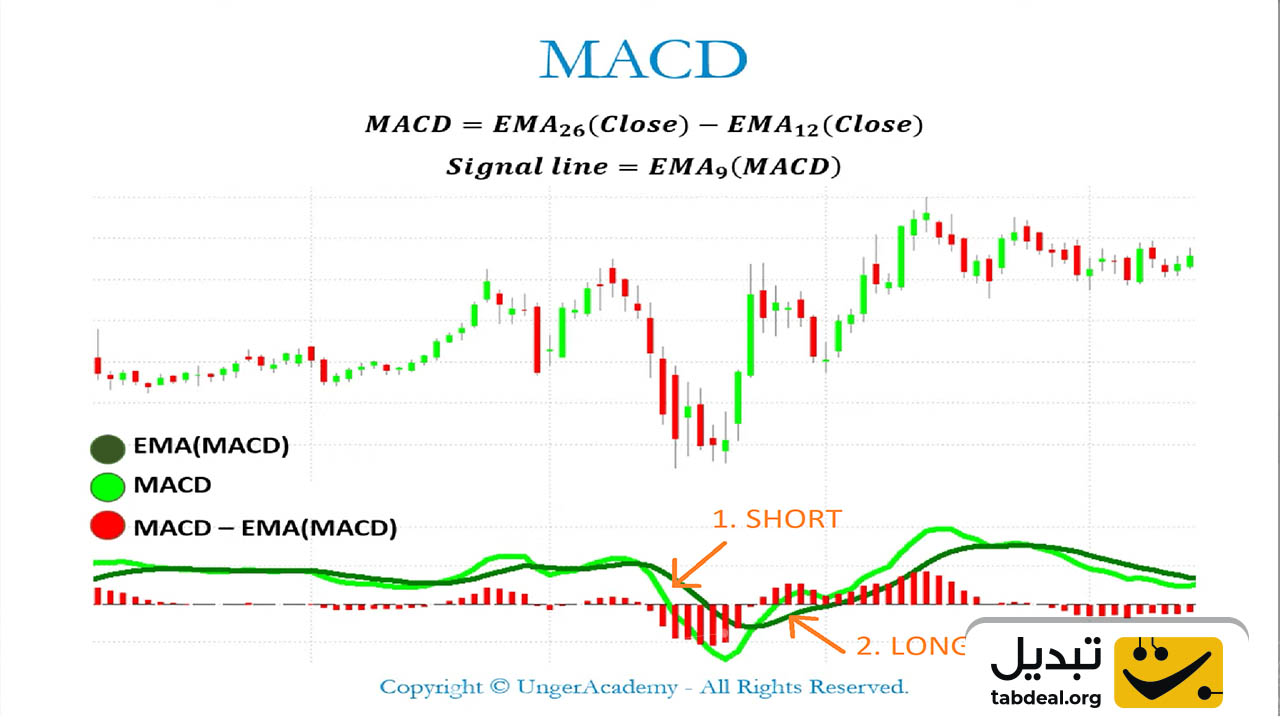

مکدی (MACD) عمدتاً برای شناسایی تغییر روند بالقوه و تغییرات مومنتوم در بازار با مقایسه دو میانگین متحرک مختلف ارز دیجیتال استفاده میشود.

هنگامی که دو میانگین متحرک (MA) به سمت یکدیگر حرکت میکنند، نشاندهنده کاهش مومنتوم و اغلب نشاندهنده کاهش بالقوه قیمت است. به همین ترتیب، وقتی MA ها واگرا میشوند، نشاندهنده افزایش مومنتوم است که به عنوان یک سیگنال صعودی در نظر گرفته میشود.

معاملهگران همچنین میتوانند واگراییهای بالقوه بین قیمت و مکدی (MACD) را شناسایی کنند. بهعنوانمثال، اگر خط MACD در حال تشکیل سقفهای بالاتر اما قیمت در حال تشکیل سقفهای پایینتر باشد، میتواند نشانهای از ضعف روند صعودی باشد.

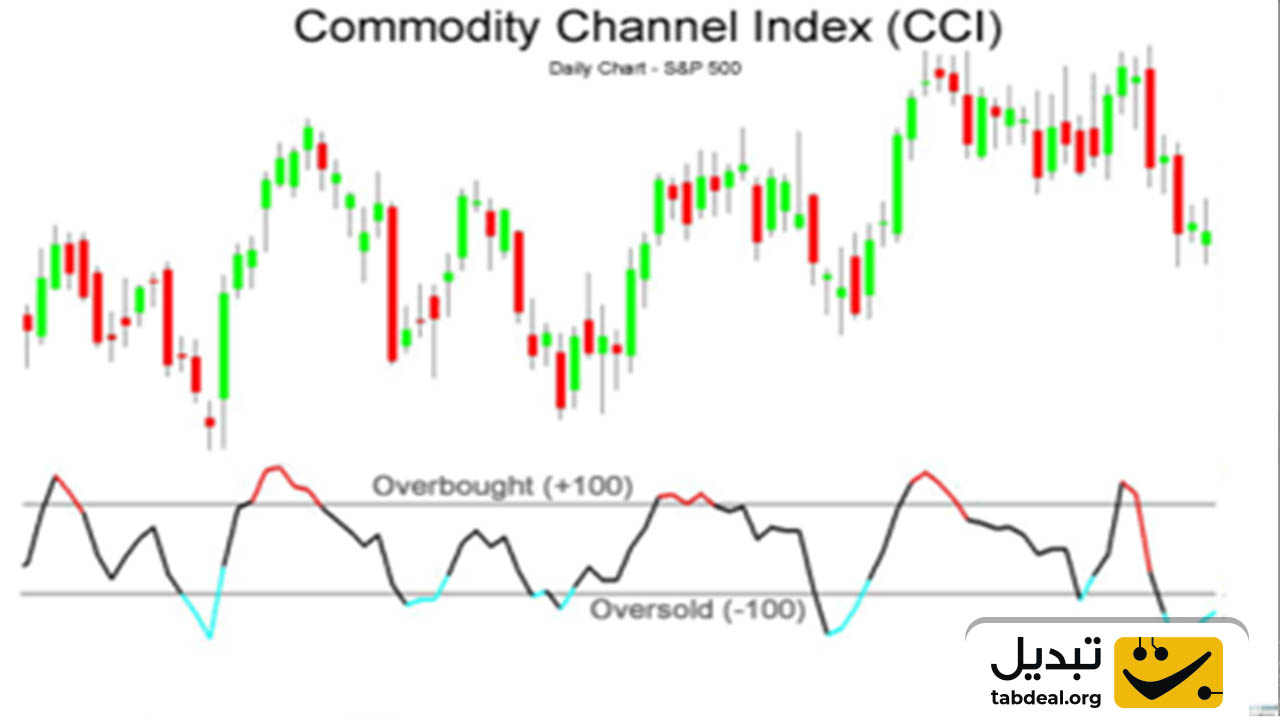

اندیکاتور CCI

اندیکاتور (CCI Commodity Channel Index) یک شاخص نوسانگر است که انحراف بین قیمت فعلی یک رمزارز و میانگین قیمت تاریخی آن را اندازهگیری میکند. وقتی CCI بالای ۱۰۰ باشد، نشان میدهد که ارز دیجیتال بیش از حد خرید شده است، درحالیکه CCI زیر ۱۰۰ نشان میدهد که ارز دیجیتال بیش از حد فروخته شده است. بر اساس اطلاعات دریافتی از CCI، معاملهگران میتوانند نقاط ورود و خروج را برای موقعیتهای معاملاتی خود شناسایی کنند.

اندیکاتورهای حجم (Volume)

اندیکاتورهای حجم ابزارهایی هستند که معاملهگران از آنها برای تجزیهوتحلیل حجم معاملات یک ارز دیجیتال در یک دوره زمانی معین استفاده میشود. اندیکاتورهای حجم را میتوان برای تأیید روندها و شناسایی تغییر روند بالقوه و شکستهای احتمالی استفاده کرد.

اندیکاتور OBV

اندیکاتور OBV یک شاخص تجمعی است که فشار خریدوفروش را بر اساس حجم معاملات اندازهگیری میکند. افزایش OBV نشاندهنده فشار خرید است، درحالیکه کاهش OBV نشاندهنده فشار فروش است.

اگر قیمت و OBV هر دو در یک جهت حرکت کنند، جهت روند تأیید شود. بهعنوانمثال، اگر قیمت ارز دیجیتال و OBV هر دو در حال افزایش باشند، نشاندهنده فشار خرید در بازار و افزایش احتمالی بازار است. بااینحال، اگر قیمت و OBV در خلاف جهت در حال حرکت باشد، نشاندهنده سردرگمی بازار است.

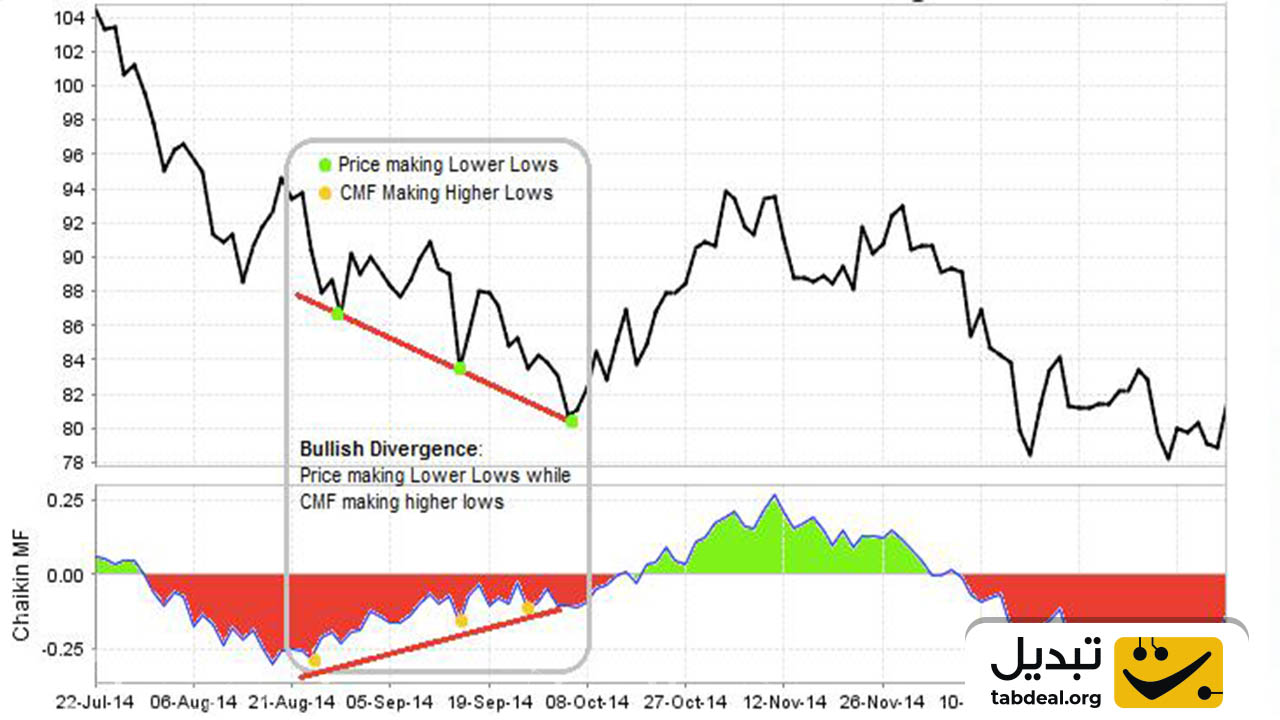

اندیکاتور جریان پول چیکین (CMF)

اندیکاتور CMF معمولاً برای شناسایی تغییر روند یا تأیید روند فعلی استفاده میشود. CMF بر اساس این مفهوم است که افزایش قیمت یک ارز دیجیتال زمانی که با حجم بالا همراه باشد، نشاندهنده فشار خرید است. به طور مشابه، کاهش قیمت یک ارز دیجیتال همراه با حجم بالا نشاندهنده فشار فروش است.

CMF بالا و زیر خط صفر نوسان میکند که مقادیر مثبت نشاندهنده فشار خرید و مقادیر منفی نشاندهنده فشار فروش است.

اندیکاتورهای نوسان قیمت

این اندیکاتورها برای اندازهگیری میزان نوسانات قیمتی که یک ارز دیجیتال در یک دوره زمانی خاص تجربه میکند، به منظور شناسایی تغییر روند احتمالی و سقف و کف بازار و تعیین سطح ریسک مرتبط با یک ارز دیجیتال استفاده میشوند.

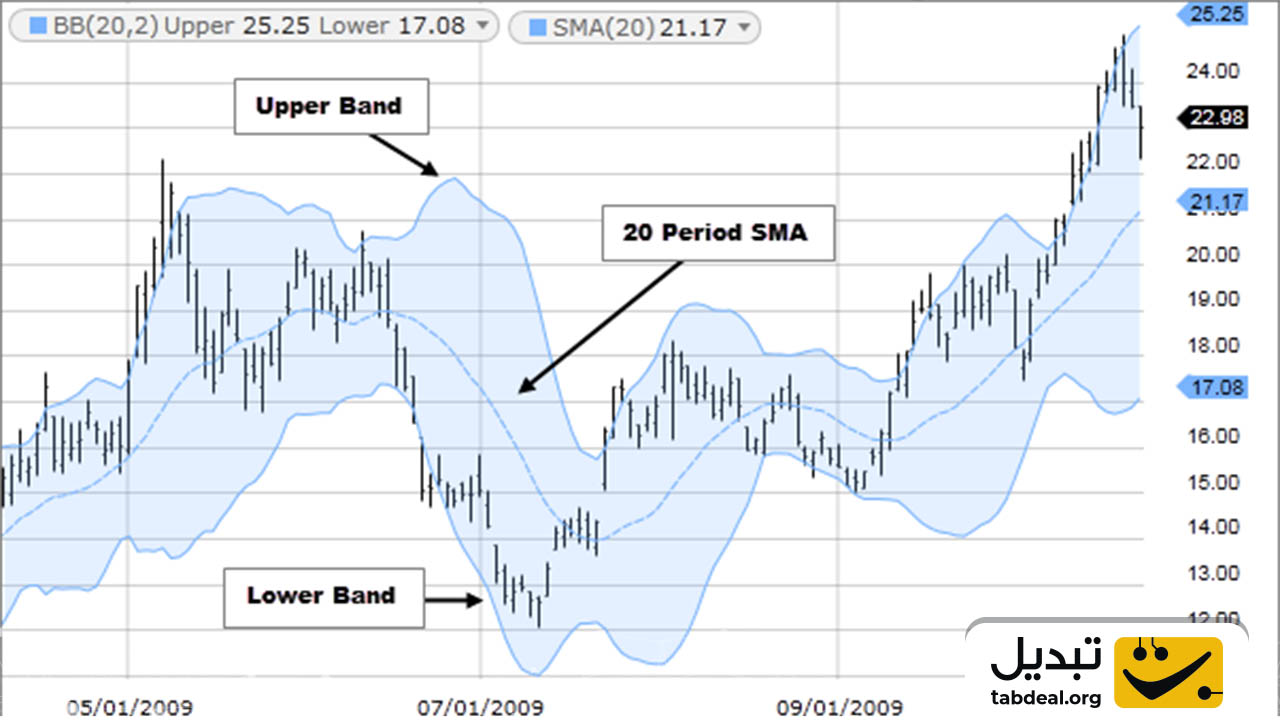

اندیکاتور باند بولینگر (Bollinger Bands)

باندهای بولینگر (Bollinger Bands) یک شاخص تحلیل تکنیکال است که برای نشاندادن محدوده قیمتی که معمولاً یک ارز دیجیتال در آن معامله میشود، ساخته داده است. معاملهگران اغلب از این شاخص برای شناسایی نقاط ورود و خروج در بازار استفاده میکنند.

اندیکاتور باندهای بولینگر از سه خط تشکیل شده است: میانگین متحرک، باند بالایی و باند پایینی. باندها برای شناسایی نقاط شکست بالقوه استفاده میشوند. وقتی قیمت به باند بالایی نزدیک میشود، میتواند به معنی خرید بیش از حد باشد که نشان میدهد زمان فروش دارایی فرا رسیده است. برعکس، وقتی قیمت به باند پایینی نزدیک میشود، به معنی اشباع فروش و در نتیجه زمان خرید است.

باندهای بولینگر همچنین میتوانند برای شناسایی وارونگی روند استفاده شوند. اگر قیمت دارایی از باند بالایی عبور کند، ممکن است نشانهای از ادامه روند صعودی باشد. اگر قیمت از باند پایینی عبور کند، میتواند نشانهای از ادامه روند نزولی باشد.

از انبساط و انقباض این باندها میتوان برای سنجش نوسان قیمت یک ارز دیجیتال استفاده کرد. با همگرایی و کوچکتر شدن باندها، نوسانات قیمت کاهش مییابد. از سوی دیگر، با فاصله گرفتن باندها از یکدیگر، بازار انتظار نوسانات بیشتری را دارد.

بهطورکلی بهتر است از تایم فریمهای طولانیتر برای باندهای بولینگر استفاده کنید، زیرا تایم فریمهای کوتاهتر اغلب با سیگنالهای نادرست و نویز همراه هستند.

اندیکاتورهای روند

اندیکاتورهای روند برای تعیین جهت روند بازار استفاده میشوند. این اندیکاتورها برای ارزیابی قدرت روند و تشخیص تغییر روند احتمالی استفاده میشوند.

شاخص حجم (Volume Indicator)

میزان حجم معاملات یک ارز دیجیتال نشاندهنده سطح فعالیت آن است. افزایش حجم معاملات به عنوان یک افزایش در فعالیت بازار منعکس میشود و معمولاً نشاندهنده یک بازار سالم است. از سوی دیگر، کاهش حجم معاملات ارز دیجیتال نشاندهنده کاهش فعالیت بازار است.

این قدرت نسبی بازار به معاملهگران کمک میکند تا تصمیم بگیرند که آیا باید وارد موقعیت شوند یا نه یا زمان خروج از موقعیت فرا رسیده است یا خیر.

میانگین متحرک (Moving average)

میانگین متحرک یک محاسبه ریاضی از میانگین قیمت یک ارز دیجیتال در یک دوره زمانی مشخص است. این ابزاری است که برای شناسایی جهت روند قیمت ارز دیجیتال استفاده میشود.

میانگین متحرک انواع مختلفی دارد، از جمله میانگین متحرک ساده (SMA) و میانگین متحرک نمایی (EMA). میانگین متحرک ساده با اضافهکردن قیمتهای پایانی یک دارایی در یک دوره زمانی مشخص و تقسیم مجموع آن بر تعداد دورهها محاسبه میشود. در میانگین متحرک نمایی وزن بیشتری به قیمتهای اخیر داده میشود.

میانگین متحرک برای هموارسازی نوسانات قیمت و شناسایی جهت یک روند استفاده میشود. وقتی قیمت یک دارایی بالاتر از MA باشد، یک روند صعودی را نشان میدهد، درحالیکه قیمت زیر MA نشاندهنده یک روند نزولی است.

معاملهگران از میانگین متحرک برای شناسایی نقاط بالقوه ورود و خروج در بازار استفاده میکنند. بهعنوانمثال، اگر قیمت یک دارایی بالاتر از MA آن باشد، یک معاملهگر ممکن است به خرید دارایی فکر کند. برعکس، اگر قیمت کمتر از MA باشد، یک معاملهگر ممکن است به فروش دارایی فکر کند. معاملهگران همچنین از میانگین متحرک به عنوان سطوح حمایتی و مقاومتی استفاده میکنند.

بهطورکلی، یک MA بیست و یک روزه معمولاً یک روند کوتاهمدت، یک MA پنجاه روزه یک روند میانی و یک MA دویست روزه یک روند بلندمدت در بازار است.

ازآنجاییکه یک میانگین متحرک ساده حرکت قیمت را هموار میکند و مسیر را با سرعت کمتری تغییر میدهد، برای معاملهگران بلندمدت سودمندتر است. باتوجهبه اینکه میانگین متحرک نمایی (EMA) نسبت به تغییرات قیمت حساستر است، برای معاملهگران کوتاهمدت مفیدتر است.

نتیجهگیری

در این مقاله به بررسی دو نوع اندیکاتور پیشرو و تأخیری پرداختیم. سپس به دستهبندیهای مختلف اندیکاتورها، از جمله مومنتوم، نوسانات، روند و حجم نگاه کردیم. سپس، انواع مختلف اندیکاتورهایی را که اغلب توسط معاملهگران در هر دسته استفاده میشود، بررسی کردیم.

توصیه میکنیم این اندیکاتورها را به معاملات خود اضافه کنید تا ببینید آیا به بهبود نسبت ریسک به ریوارد شما کمک میکنند یا خیر و مثل همیشه، مدیریت ریسک را فراموش نکنید.

سلام

خیلی ممنون از زحمات شما که بخوبی اندیکاتورهای شاخص را توضیح دادید

آیا امکان این هست که بتونم از شما واسه تحلیل بعضی رمز ارزها مشاوره بگیرم؟

با تشکر محمد ناصر