۴ سناریوی صعودی و ۳ روایت نزولی برای اتریوم + تحلیل

اتریوم روهای زیادی است که بهطور قابل توجهی نزولی بوده است، که با کاهش شدید قیمت پس از بازگشت به مرز پایینی الگوی گُوِه یا کنج، آن را شکسته و همراه با تشکیل تقاطع مرگ (death cross) نزول کرده است.

با این حال، قیمت به سطح حمایتی حیاتی نزدیک میشود که ممکن است منجر به تثبیت کوتاهمدت به شکل حرکت افقی شود.

تحلیل تکنیکال

نمودار روزانه

اتریوم در یک روند نزولی قوی قرار دارد که ترس و عدم اطمینان را در بین فعالان بازار افزایش داده است. ورود سرمایه پایین به ETFهای اسپات اتریوم نیز این احساسات را تأیید میکند و نشاندهنده کاهش علاقه سرمایهگذاران و شکلگیری تقاطع مرگ است؛ به شکلی که میانگین متحرک ۱۰۰ روزه از میانگین متحرک ۲۰۰ روزه به سمت پایین عبور کرده است.

پس از رد قیمت در مرز پایینی الگوی گُوه یا کنج چندماهه و سطوح فیبوناچی ۰.۵-۰.۶۱۸، اتریوم به کاهش قیمت خود ادامه داد و قدرت فروشندگان را در بازار تأیید کرد.

با این حال، قیمت به منطقه حمایتی مهمی نزدیک شد که شامل سطح ثابت ۲۱۰۰ دلار و سطح فیبوناچی ۰.۷۸۶ در ۲,۰۶۷ دلار است. انتظار میرود این منطقه تقاضای قابلتوجهی داشته باشد که میتواند منجر به توقف کوتاهمدت روند نزولی و احتمالاً تثبیت افقی شود، پیش از آن که جهت حرکت بعدی اتریوم تعیین شود.

نمودار ۴ ساعته

در نمودار ۴ ساعته، اتریوم بهطور قاطع از منطقه مقاومتی بین سطوح فیبوناچی ۰.۵ (۲۶۰۰ دلار) و ۰.۶۱۸ (۲۷۰۰ دلار) رد شد که منجر به ادامه فشار نزولی به سمت سطح حمایتی ۲۱۰۰ دلار شد. این سطح قبلاً، بهویژه در اوایل آگوست، حمایت خود را حفظ کرده است که نشان میدهد ممکن است خریدارانی را به خود جلب کند که به دنبال جمعآوری اتریوم در این نقاط قیمتی هستند.

اگر تقاضا در سطح ۲۱۰۰ دلار دوباره ظهور کند، ممکن است اتریوم یک مرحله تثبیت موقت را تجربه کند و فشار نزولی را متوقف کند. با این حال، اگر این حمایت حیاتی شکسته شود، ممکن است یک رویداد لیکوئید شدن طولانی رخ دهد و قیمت را به سمت منطقه ۱۸۰۰ دلار برساند.

روزهای آینده برای تعیین این که آیا اتریوم میتواند این حمایت را حفظ کند یا یک اصلاح عمیقتر در پیش است، حیاتی خواهند بود.

تحلیل آنچین

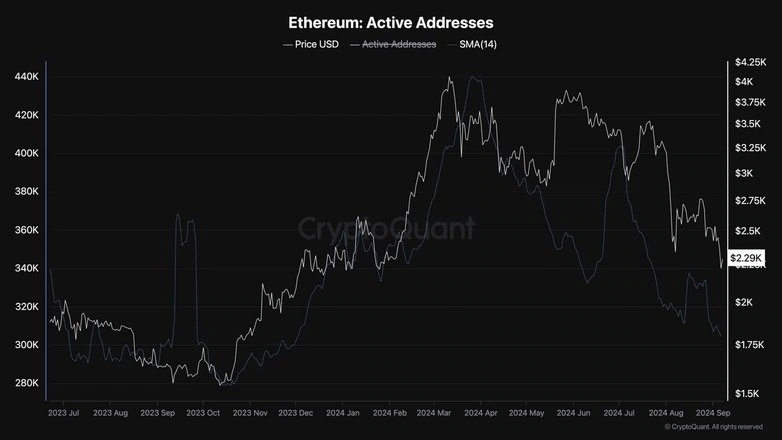

ارزش اتریوم بهطور بنیادی به شبکه غیرمتمرکز و مشارکت فعال کاربران آن وابسته است. یکی از شاخصهای کلیدی برای سنجش این مشارکت، تعداد آدرسهای فعال منحصربهفرد در شبکه است که میتواند بهعنوان شاخصی برای تقاضای کلی بازار و ارزشگذاری اتریوم در نظر گرفته شود.

نمودار میانگین متحرک ۱۴ روزه آدرسهای فعال اتریوم را نشان میدهد که تعداد کل آدرسهای فعال منحصربهفرد، شامل فرستندهها و گیرندههای تراکنشهای ETH را نمایان میکند. از اواخر مارس ۲۰۲۴، این شاخص به سرعت کاهش یافته است که نشاندهنده کاهش فعالیت کاربران و حجم تراکنشها است.

این روند نزولی، بازتابدهنده احساسات نزولی در بازار است که با کاهش تقاضا و مشارکت کمتر سرمایهگذاران همراه است. برای رشد دوباره اتریوم و آغاز روند صعودی پایدار بلندمدت، این روند باید معکوس شود. افزایش تعداد آدرسهای فعال نشاندهنده افزایش علاقه و جمعآوری اتریوم است که به تقاضای قویتر و احتمال بازگشت صعودی بازار اشاره دارد.

۴ مزیت قیمتی اتریوم در سال ۲۰۲۴

در ادامه به چهار مزیت اتریوم اشاره میشود:

۱. معرفی یک Wrapped Bitcoin دیگر بر روی اتریوم: شرکت 21co، مالک ETF بیتکوین ۲۱ Shares، بهتازگی یک دارایی Wrapped Bitcoin جدید را بر روی اتریوم معرفی کرده است.

بیتکوین شما بهعنوان یک ارز کمیاب در لایه بلاکچین وب۳ امنترین است و اتریوم نمایانگر بسیاری از کارهایی است که میتوانید با آن انجام دهید، بدون اینکه آن را به سیستمی واگذار کنید که در حال متحول کردن آن است.

در حالی که بیتکوین در یک فاز بلندمدت نگهداری قرار دارد بهخاطر اثرات شبکهای و رشد هر ساتوشی به دلیل بازار جهانی آن، هنگامی که تقاضای انباشته شده فوران کند، اتریوم یکی از اولین جاهایی خواهد بود که نگهدارندگان بیتکوین هزینههای خود را در آن صرف میکنند.

از صنعت مالی و بیمه گرفته تا قراردادها، CRMها، مدیریت زنجیره تأمین، بازیها و راهحلهای پایگاه داده آنلاین، شبکههای قرارداد هوشمند پیشرو مانند اتریوم آیندهای بسیار بزرگ دارند.

۲. پذیرش نهادها و موسسات بزرگ در حال گسترش است تا کنون، وال استریت تنها به طور محتاطانه به ETFهای اتریوم روی آورده و خروجیها مقاومتهایی برای قیمت اتر ایجاد کردهاند. اما به طور کلی، رویکرد نهادی به این دارایی همچنان پس از بیتکوین در رتبه دوم قرار دارد، حتی در حالی که مدیران پروژههای شرکتی و صندوقهای پوشش ریسک نهادی به سراغ رقبا همچون سولانا و کاردانو میروند.

با این حال، اتریوم و پروتکل لایه ۲ آن، پالیگان (MATIC)، بیشتر محصولات نهادی موجود در وب۳ را تأمین میکنند. در یکی از پستهای آدریانو فریا، که یکی از حامیان برجسته اتریوم در شبکههای اجتماعی است، پروژههای شرکتی که از اتریوم استفاده میکنند را، بهخوبی توضیح داده شده است.

او نوشت: «برای شکاکان به اتریوم خبر بدی دارم، اما $ETH بهخوبی در حال طی مسیر خود برای پذیرش قوی از سوی نهادها و موسسات بزرگ است و شرکتهای بزرگی مانند کوینبیس، سیرکل، بلکراک و اخیراً سونی پیشتاز این روند هستند.»

با اعلام سونی در تاریخ ۲۲ آگوست که بلاکچین لایه ۲ خود به نام “سونیوم” را راهاندازی میکند، به نظر میرسد آینده روشنی برای اتریوم در پیش باشد.

۳. تحلیل تکنیکال قیمت اتریوم: اتریوم در ماه آگوست بدترین ماه خود در دو سال گذشته را پشت سر گذاشت و ۲۲٪ از ارزش خود را از دست داد. طبق نظریه بازگشت به میانگین، قیمت آن بهطور طبیعی تمایل دارد به سمت روند میانگین خود بازگردد و این موضوع میتواند بهعنوان حمایتی برای یک رالی قیمت عمل کند. به بیان سادهتر، در ماه آگوست، اتر در حالت تخفیف قرار داشته است.

طبق پیشبینیهای کارشناسان برخی از فعالترین صندوقها، نشریات و بانکها در فضای وب۳، ممکن است اتر در حال حاضر زیر ارزش ذاتی خو قرار داشته باشد.

۴. تغییر سیاستهای فدرال رزرو: اعلام تغییر سیاست نرخ بهره توسط رئیس فدرال رزرو در ماه آگوست میتواند بازارهای ارز دیجیتال را تحریک کند. با افزایش عرضه دلار، نقدینگی بیشتری برای تزریق به بازارهای مالی مانند سهام و ارزهای دیجیتال وجود خواهد داشت.

همچنین، در میان سرمایهگذاران کریپتو، یک باور رایج وجود دارد که برای مقابله با تورم دلار، از ارزهای دیجیتال استفاده کنند، بهویژه آنهایی که عرضه جدید محدودی دارند.

اتریوم بهعنوان یکی از این ارزهای دیجیتال جایگزین، پس از تغییر به مکانیزم اثبات سهام (Staking) در سپتامبر ۲۰۲۲ و معرفی قابلیت “توکنسوزی” که مقداری از اتر را هنگام تراکنشها حذف میکند، مناسبتر شده است.

این ویژگی به محدود کردن عرضه کمک میکند و باعث میشود که توکنهای ETH قدرت خرید خود را در مقایسه با ارزهایی مانند بیتکوین و دلار آمریکا حفظ کنند.

سه چالش قیمتی اتریوم در ماه سپتامبر:

۱.رکود فصلی سپتامبر: سپتامبر بهطور تاریخی ماهی با رکود در بازارهای مالی است. در بازار سهام، این تنها ماه تقویمی است که طی ۹۸ سال گذشته بهطور میانگین بازده سرمایهگذاری منفی داشته است. برای داراییهای کریپتو نیز معمولاً این ماه با نوسانات فصلی بالا و قیمتهای پایین همراه بوده است.

این به معنای فرصت مناسبی برای سرمایهگذاران کریپتو است تا داراییها را با ارزش مناسب خریداری کنند. معمولاً این زمان مناسبی برای فروش جهت حداکثرسازی سود یا کاهش زیانها نیست.

۲. عدم اطمینان انتخابات آمریکا: بازارها همچنین نگران نتیجه انتخابات آمریکا در نوامبر هستند. پیروزی هریس ممکن است منجر به افزایش قیمتها، مالیاتهای بالاتر و مقررات گرانتر شود.

پیروزی ترامپ میتواند منجر به یک جنگ تجاری چند تریلیون دلاری دیگر با نیمی از جهان شود که آخرین بار هزینه زیادی برای وال استریت داشت.

۳. گرانش قیمتی بیتکوین: ارزشگذاری اتریوم به قیمت لحظهای بیتکوین نزدیک است. در طی چرخه چهار ساله مربوط به هاوینگ بیتکوین، معمولاً بعد از این رویداد یک بازار نزولی ملایم رخ میدهد که به یک رالی چند ماهه و رسیدن به رکوردهای جدید ختم میشود. این امر بر قیمتهای آلتکوینها نیز تأثیرگذار خواهد بود.

اتریوم ۲۷۰۰ دلاری استیکینگ را به اوج تازهای رساند

اتریوم ۲۷۰۰ دلاری استیکینگ را به اوج تازهای رساند

اتریوم در مسیر صعود تا ۴۰۰۰ دلار؟ این ۳ نمودار راز تداوم را فاش میکنند

اتریوم در مسیر صعود تا ۴۰۰۰ دلار؟ این ۳ نمودار راز تداوم را فاش میکنند

بلکراک بیتکوین میفروشد، اتریوم میخرد

بلکراک بیتکوین میفروشد، اتریوم میخرد

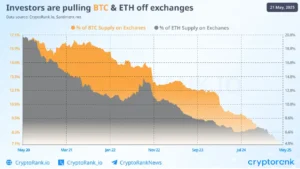

سرمایهگذاران بیتکوین و اتریوم را از صرافیها بیرون کشیدند + اینفوگرافی

سرمایهگذاران بیتکوین و اتریوم را از صرافیها بیرون کشیدند + اینفوگرافی

آخرین باری که این اندیکاتور صعودی شد، اتریوم ۹۰ درصد جهش کرد

آخرین باری که این اندیکاتور صعودی شد، اتریوم ۹۰ درصد جهش کرد

سبقت اتریوم از کوکاکولا و علیبابای چین با صعود ۴۲ درصدی

سبقت اتریوم از کوکاکولا و علیبابای چین با صعود ۴۲ درصدی

آیا اتریوم به ۱۰،۰۰۰ دلار میرسد؟ جهش قیمت نسبت به رقبا امیدها را زنده کرد

آیا اتریوم به ۱۰،۰۰۰ دلار میرسد؟ جهش قیمت نسبت به رقبا امیدها را زنده کرد

اتریوم به ۲۵۰۰ دلار رسید؛ آلت کوین ها چشمها را ربودند

اتریوم به ۲۵۰۰ دلار رسید؛ آلت کوین ها چشمها را ربودند

دلیل رشد قیمت اتریوم در ۲۴ ساعت اخیر چیست؟

دلیل رشد قیمت اتریوم در ۲۴ ساعت اخیر چیست؟

بهترین رشد روزانه اتریوم از سال ۲۰۲۱ ثبت شد

بهترین رشد روزانه اتریوم از سال ۲۰۲۱ ثبت شد

دیدگاهها