آموزش کانال الگو تحلیل + چطور از تحلیلهای الگوریتم تحلیل استفاده کنیم؟

پیشرفته

کانال تلگرامی «الگوریتم تحلیل» در راستای فراهم آوردن آموزشهای لازم و ایجاد بستر امن برای کاربران صرافی ارز دیجیتال تبدیل ایجاد شده است. شما میتوانید با عضویت رایگان در این کانال، از تحلیل تکنیکال ارزهای دیجیتال بهرهمند شوید و سود حاصل از معاملاتتان در تبدیل را افزایش دهید.

نحوهی استفاده از تحلیلها

اساس تحلیلها بر پایه پرایس اکشن پیشرفته و روش ICT است و در آن از روشهای Smart Money مانند Flipping Markets الهام گرفته شده است. به همراهان عزیز توصیه میشود برای استفاده بهتر از تحلیلها بر روی روشهای فوق مطالعه داشته باشند. سعی میشود در این کانال به مرور زمان به نکات تحلیلی این روشها اشاره شود که در فهم بهتر رفتار مارکت تاثیر بسزایی دارد. لازم به ذکر است که تمامی تحلیلها صرفا نظر شخصی است و دیدگاه آموزشی – تحلیلی دارد و هیچگونه توصیهای به خرید یا فروش صورت نمیپذیرد.

بررسی سیگنالهای پیشنهادی هفته گذشته

در ابتدا ستاپهای هفته گذشته تک به تک بررسی میشود. در حین بررسی موارد آموزشی بسیاری ارائه میشود که به مرور زمان میتوان به جزئیات ترید و روشهای مدیریت سرمایه در استفاده از این روش تحلیلی مسلط شد. به همین دلیل اکیدا توصیه میشود که همراهان عزیز بیشتر دیدگاه آموزشی به تحلیلها داشته باشند و به طور منظم پستهای تحلیل بیت کوین را با دقت بررسی کنند.

تحلیلهای هفتگی بیت کوین

در تحلیلهای هفتگی بیت کوین در ابتدا یک تحلیل کلی از پیشبینی وضعیت بیت کوین در هفته پیش رو ارائه میشود. در ادامه، چارت بیت کوین در تایم فریم 1H یا 4H ارائه میگردد و چند ناحیه عرضه و تقاضا اصلی بر روی چارت مشخص میشود که نواحی تصمیمگیری بازار است و میتواند مناطق بسیار جذابی برای ترید باشند. در نهایت هم تعدادی ستاپ معاملاتی پیشنهاد میشود که میتوان با رعایت مواردی که در ادامه به آن اشاره میشود از آنها استفاده کرد. لازم به ذکر است که ستاپهای پیشنهادی با توجه به دو طرفه بودن بازار ارزهای دیجیتال شامل معاملات لانگ و شورت است.

بررسی جزئیات ستاپهای معاملاتی پیشنهادی

در ابتدا به تعریف دو مفهوم میپردازیم:

- ریسک فری: فرض کنید که معاملهگری بیت کوین را به قیمت ۲۰۴۵ لانگ کند و حدضرر خود را برروی ۲۰۲۵ و حد سود خود را بر روی ۲۱۰۰۰ قرار دهد. پس از باز شدن معامله در صورتی که قیمت به ۲۰۷۰۰ برسد معاملهگر میتواند حد ضرر خود را به نقطه ورود منتقل کرده و در عدد ۲۰۴۵۰ قرار دهد. در این صورت اگر قیمت پایینتر هم برود به حد ضرر به اصطلاح تریل شده (Trailing Stop Loss) برخورد میکند و معامله بدون ضرر بسته میشود. به عبارت دیگر یا قیمت به حد سود میخورد که معاملهگر با سود از معامله خارج میشود یا به حدضرر تریل شده برخورد میکند که سر به سر از معامله خارج میشود و در هیچ حالتی ضرر نمیکند.

- سیو سود پلهای: در ادامه مثال قبل فرض کنید پس از ریسک فری کردن معامله توسط معاملهگر، قیمت به حد ضرر برخورد بکند در این حالت با این که معاملهگر در سود بوده ولی نهایتا بدون سود معامله خود را میبندد. برای رفع این چالش میتوان مثلا در قیمتهای ۲۰۶۰۰ و ۲۰۸۰۰ بخشی از سود معامله را سیو کند. مثلا اگر ۰.۱ بیت کوین را لانگ کرده است ۰.۰۳ آن را در قیمت ۲۰۶۰۰ و ۰.۰۴ آن را در قیمت ۲۰۸۰۰ سیو سود کند. در این صورت حتی اگر قیمت به سمت پایین برگردد باز هم با سود جزئی از معامله خارج میشود.

سیو سود پله ای و ریسک فری کردن اصولی در بلندمدت کمک شایانی به رشد حساب معاملهگران میکند.

هر یک از ستاپها شامل موارد زیر است:

- نقطه ورود: برای مثال محدوده ۲۰۱۰۰ تا ۲۰۳۰۰ برای ورود به معامله لانگ پیشنهاد میشود. توجه شود که محدوده پیشنهادی حدودی است یعنی ممکن است موقع رسیدن قیمت به آن محدوده با توجه به رفتار قیمت در تایم فریم های پایین تر مانند 5M یا 15M محدوده ورود کمی جابجا شود. (نحوه تایید گرفتن در تایم فریم پایین تر جلوتر توضیح داده خواهد شد.)

- حد ضرر: حدضرر جزء جدایی ناپذیر هر تحلیل و ستاپ معاملاتی است. برای تک به تک معاملات پیشنهادی در کانال الگوتحلیل حدضرر پیشنهادی نیز ارائه میگردد. گاهی ممکن است حدضرر کمی جابجا شود برای مثال اگر برای محدوده ورود ۲۰۱۰۰ تا ۲۰۳۰۰ حد ضرر ۲۰۰۰۰ ارائه شود و هنگام رسیدن قیمت به ناحیه مورد نظر در تایم فریم پایینتر در قیمت ۲۰۴۵۰ تریگر ورود صادر شود قیمت حدضرر به همان میزان کمی بالاتر مثلا به قیمت ۲۰۲۵۰ منتقل گردد.

- حد سود: با توجه به این که تعیین حد سود به رفتار لحظه ای مارکت وابسته است تعیین دقیق آن از قبل احتمال خطا را بالا میبرد. با این حال عددی که برای حد سود پیشنهاد میشود با احتمال بالا در دسترس است. توصیه میشود که حتما در صورت استفاده از تحلیل ها حتما پس از باز کردن معامله به صورت پلهای سیو سود انجام شود و در ریسک به ریوارد ۱ یا ۲ معامله ریسک فری گردد. برای مثال در یک معامله لانگ اگر فاصله نقطه ورود تا حد ضرر ۲۰۰ دلار باشد و قیمت از نقطه ورود ۴۰۰ دلار بالاتر رفته باشد چون به ریسک به ریوارد ۴۰۰/۲۰۰= ۲ رسیدهایم بهتر است حد ضرر را به نقطه ورود منتقل کنیم که اگر قیمت خلاف جهت پیشبینی ما حرکت کرد بدون ضرر از معامله خارج شویم.

- ریسک پیشنهادی: اگر در یک ستاپ، ریسک پیشنهادی ۰.۵ درصد پیشنهاد شود به این معناست که اگر در آن معامله، قیمت در جهت پیشبینی تحلیل حرکت نکرد و حدضرر فعال شد، معاملهگر ۰.۵ درصد از کل سرمایه خود را از دست بدهد. طبیعتا هر چه احتمال موفقیت یک ستاپ بیشتر ارزیابی شود درصد ریسک بیشتری برای آن در نظر گرفته خواهد شد. اصولا ریسک پیشنهادی در تحلیلهای هفتگی بیت کوین بین ۰.۳ تا ۱ درصد حساب لحاظ میشود.

- ریسک به ریوارد (R/R): اگر ریسک را فاصله قیمتی بین نقطه ورود و حدضرر و ریوارد را فاصله قیمتی بین نقطه ورود و حد سود تعریف کنیم، حاصل تقسیم ریوارد به ریسک را اصطلاحا R/R مینامیم. اگر R/R برابر با ۲ باشد به این معناست که به ازای هر ۱ واحد ریسک، انتظار ۲ واحد ریوارد (سود) داریم. با توجه به این که R/R ستاپ های پیشنهادی در روش تحلیلی ICT و Smart Money بالاست احتمال فعال شدن حد ضرر هم به تبع آن بالاست اما با فرض R/R میانگین ۶ حتی اگر ۲۰ درصد معاملات هم به حد سود برسد نهایتا برایند معاملات مثبت میشود!

طبقهبندی محتوای کانال

در «الگو تحلیل» ۴ دسته تحلیل قرار داده میشود.

تحلیل هفتگی بیت کوین

همانطور که میدانیم کل بازار ارزهای دیجیتال دنباله رو حرکت بیت کوین است و بررسی مداوم چارت بیت کوین برای معامله گران ارزهای دیجیتال واجب و حیاتی است. هر هفته روزهای ۴ شنبه چارت تکنیکال بیت کوین بررسی میشود و محدودههای اصلی عرضه و تقاضا بر اساس روش تحلیلی اسمارت مانی مشخص میشود و یک یا چند ستاپ معاملاتی پیشنهاد میشود که کاربران عزیز میتوانند با مسئولیت خود از این سیگنال ها استفاده کنند.

تحلیل آلت کوینها

روزهای دوشنبه به صورت یک هفته در میان تحلیل یکی از آلت کوین های محبوب در کانال الگو تحلیل مورد بررسی قرار میگیرد و یک یا چند ستاپ معاملاتی نیز ارائه میگردد.

نکته: در ستاپهای معاملاتی علاوه بر نقطه ورود، حدضرر و حدسود و میزان ریسک پیشنهادی نیز ارائه میگردد.

تحلیل سبد پیشنهادی ارزهای دیجیتال

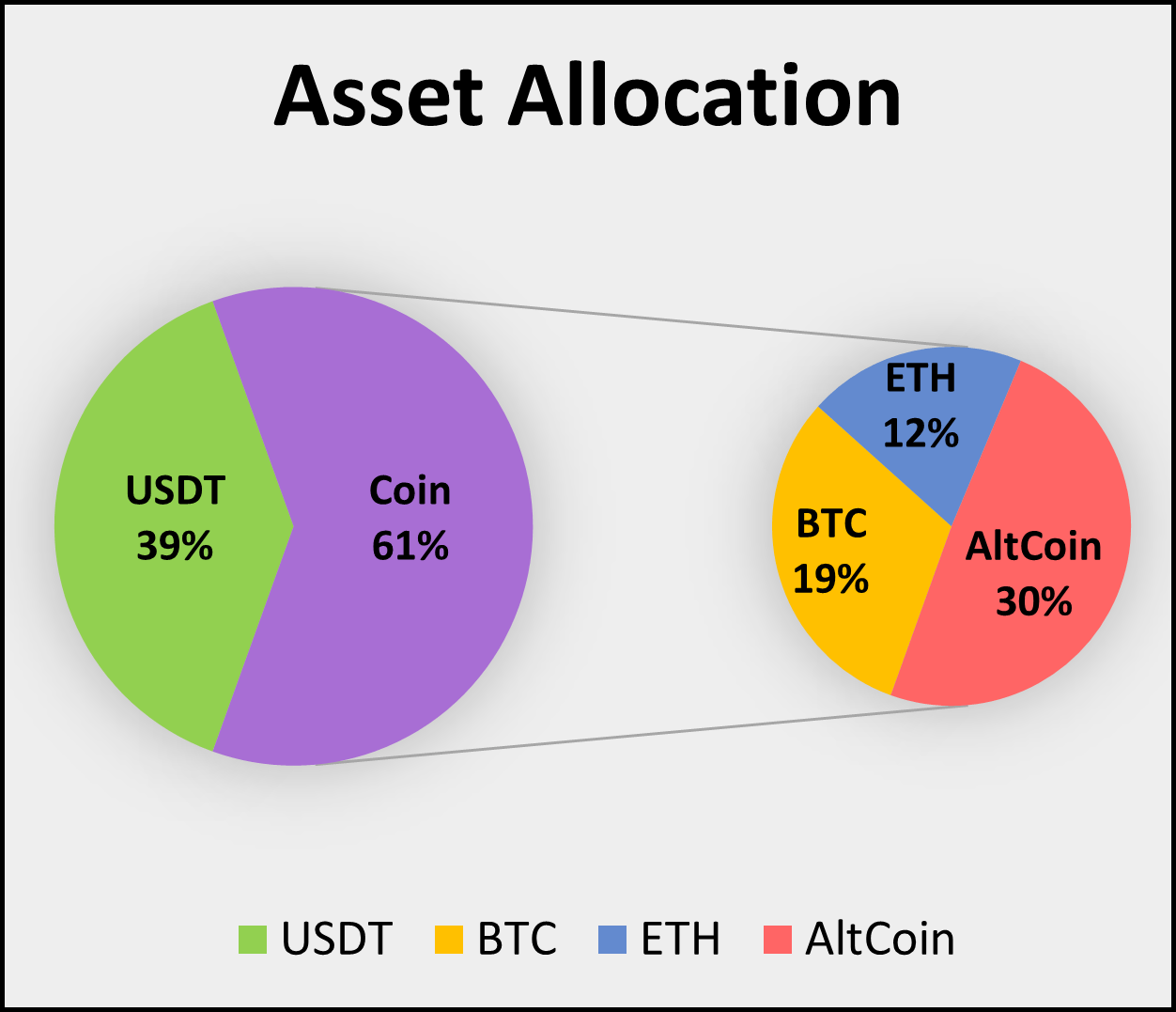

روزهای دوشنبه به صورت یک هفته در میان سبد پیشنهادی ارزهای دیجیتال آپدیت می شود. در این سبد ۴ دسته ارز دیجیتال در نظر گرفته شده است.

- بیت کوین به عنوان لیدر اصلی بازار ارزهای دیجیتال

- اتریوم به عنوان لیدر آلت کوین های بازار ارزهای دیجیتال

- سایر آلت کوین ها به عنوان دارایی پر ریسک و نوسانات شدید

- تتر به عنوان یک دارایی با ارزش دلاری ثابت

در سبد پیشنهادی ارزهای دیجیتال برای هر کدام از موارد بالا یک درصدی از سبد پیشنهاد میشود و کاربران عزیز با هر میزان سرمایه میتوانند از این تحلیل استفاده کنند.

تحلیل شاخص ها

به کمک یک سری نمودارها در بازار ارزهای دیجیتال میتوان جهت بازار را تا حد خوبی پیشبینی کرد. این نمودار ها قابلیت معامله ندارند و صرفا به کمک آنها میتوان در خرید و فروش ارزهای دیجیتال دیدگاه گرفت. هر هفته روزهای شنبه یکی از شاخص های هفت گانه مورد بررسی قرار میگیرد. این شاخصها عبارتند از:

دامیننس بیت کوین

BTC.D میزان سلطه بیت کوین بر بازار کریپتوکارنسی است. این مقدار از حاصل تقسیم مارکت کپ بیت کوین به مارکت کپ کل بازار کریپتوکارنسی بدست میآید. به بیان دیگر این مقدار، سهم بیت کوین از کل بازار است. یکی از سوالات فعالان بازار رمزارزها این است که روی بیت کوین سرمایهگذاری کنند یا آلت کوین ها. با تحلیل این شاخص میتوان به پاسخ این سوال نزدیک شد و آلت سیزن و بیت سیزن را تا حد خوبی تشخیص داد.

اگر در چارت دامیننس بیت کوین به محدودههای حمایتی برسیم به این معناست که یا بیت کوین نسبت به آلت کوین ها رشد بیشتری خواهد داشت یا ریزش کمتری را تجربه خواهد کرد. بنابراین سرمایهگذاری روی بیت کوین منطقیتر است و بالعکس اگر به محدودههای مقاومتی برخورد کند سرمایهگذاری روی آلت کوینها گزینه مطلوبتری خواهد بود.

دامیننس اتریوم

در حقیقت ETH.D میزان سلطه اتریوم بر بازار کریپتوکارنسی است. این مقدار از حاصل تقسیم مارکت کپ اتریوم به مارکت کپ کل بازار کریپتوکارنسی بدست میآید. به بیان دیگر این مقدار، سهم اتریوم از کل بازار است. یکی از سوالات فعالان بازار رمزارزها این است که چه مقدار از سرمایه خود را روی اتریوم سرمایهگذاری کنند که با تحلیل این شاخص میتوان به پاسخ این سوال نزدیک شد. اگر در چارت دامیننس اتریوم به محدودههای حمایتی برسیم به این معناست که یا اتریوم نسبت به بقیه بازار رشد بیشتری خواهد داشت یا ریزش کمتری را تجربه خواهد کرد. بنابراین سرمایهگذاری روی اتریوم منطقیتر است و بالعکس اگر به محدودههای مقاومتی برخورد کند سرمایهگذاری روی دیگر آلت کوین ها و بیت کوین گزینه مطلوبتری خواهد بود.

دامیننس تتر

دامیننس تتر نشاندهنده میزان سهم استیبل کوین تتر در کل مارکت کریپتوکارنسی است. روند صعودی دامیننس تتر به معنای نزول بازار و روند نزولی آن به معنای صعود بازار است. خود چارت دامیننس تتر قابل معامله نیست اما میتوان به کمک آن، روند بازار را پیشبینی کرد. به عبارت دیگر میتوان در محدودههای حمایتی دامیننس تتر اقدام به فروش رمزارزها و در محدوده های مقاومتی اقدام به خرید کرد.

شاخص سهام بازار ایالات متحده امریکا (S&P500)

شاخص S&P500 براساس ارزش گذاری ۵۰۰ شرکت بزرگ و فعال در بازار سهام آمریکا محاسبه میشود. با توجه به عملکرد مشابه بازار کریپتو به عنوان یک بازار ریسکی (Risky Asset) با بازار سهام، میتوان با تحلیل چارت S&P500 نسبت به مارکت کریپتوکارنسی دیدگاه گرفت.

شاخص توتال

شاخص TOTAL نشاندهنده ارزش کل مارکت کریپتوکارنسی است. به عبارت دیگر حاصل جمع مارکت کپ تمام رمزارزها مقدار توتال را مشخص میکند. با تحلیل این شاخص میتوان درک دقیقتری نسبت به وضعیت مارکت پیدا کرد. برای کسب سود بیشتر از بازار باید در نواحی مقاومتی چارت TOTAL فروشنده و در نواحی حمایتی خریدار بود.

شاخص توتال۳

شاخص TOTAL3 نشاندهنده ارزش مارکت کپ آلت کوینها بجز اتریوم است. با تحلیل این شاخص میتوان درک دقیقتری نسبت به وضعیت آلت کوینها پیدا کرد. برای کسب سود بیشتر از بازار باید در نواحی مقاومتی چارت TOTAL3 فروشنده آلت کوین ها و در نواحی حمایتی خریدار آنها بود. در ادامه به بررسی چارت توتال۳ میپردازیم.

منظور از آلت کوین، تمامی رمزارزها منهای بیت کوین و استیبل کوینهایی همچون تتر است.

نسبت اتریوم به بیت کوین

ETHBTC نسبت قیمت ارز دیجیتال اتریوم به بیت کوین است. از آنجایی که بسیاری از سرمایه گذاران در سبد هولد خود، بیت کوین و اتریوم دارند بررسی چارت اتریوم به بیت کوین کمک شایانی در بالانس کردن مقدار این دو ارز در سبد ارزهای دیجیتال میکند. به این صورت که اگر در چارت ETHBTC به مقاومت برخورد کنیم بهتر است بخشی از اتریوم موجود در سبد به بیت کوین تبدیل شود و در حمایت ها وزن اتریوم بیشتر شود. هم چنین طبق رفتار گذشته مارکت، صعود ETHBTC به معنای تمایل فعالان بازار به خرید آلت کوینها و نزول آن به معنای رغبت بیشتر سرمایه گذاران به خرید بیت کوین است. به بیان دیگر به کمک تحلیل این چارت میتوان آلت سیزن و بیت سیزن را تشخیص داد.

بالانس پیشنهادی سبد ارزهای دیجیتال

هدف همه فعالان بازار ارزهای دیجیتال کسب سود حداکثری از این بازار است و برای دستیابی به این مقصود، تشکیل یک سبد با ریسک معقول الزامی است. کل بازار ارزهای دیجیتال به ۴ دسته زیر تقسیم میشود:

- بیت کوین (به عنوان لیدر اصلی بازار)

- اتریوم (به عنوان اصلیترین آلت کوین بازار)

- دیگر آلت کوینها (به عنوان ارزهایی با ریسک نسبتا زیاد و نوسانات بیشتر نسبت به بیت کوین)

- تتر (به عنوان ارزی با ریسک صفر و قیمت ثابت ۱ دلار)

ترکیببندی بهینه بین این ۴ دسته میتواند تاثیر بسزایی در سودآوری بلند مدت سرمایه گذاران داشته باشد. با استفاده از الگوریتم های هوشمند ترکیب بهینه سبد محاسبه میشود و هر دو هفته یک بار مقادیر آن در قالب پستهای «بالانس پیشنهادی» در کانال الگوریتم تحلیل ارائه میگردد. الگوریتم طوری طراحی شده است که هر چه میزان تتر پیشنهادی موجود در سبد بیشتر باشد نشاندهنده آن است که احتمالا بازار قیمتهای پایینتری را تجربه خواهد کرد و خرید در قیمتهای ارزانتر محتمل است و بالعکس هر چه میزان تتر پیشنهادی سبد کمتر باشد یعنی دیدگاه کلی نسبت به بازار صعودی است و میتوان با مقدار سرمایه بیشتری در بازار حضور پیدا کرد.

در مثال زیر به نحوه استفاده از این الگوریتم میپردازیم. یک نمونه از خروجیهای الگوریتم:

- بیت کوین ۱۹ درصد / اتریوم ۱۲ درصد / دیگر آلت کوینها / ۳۰ درصد / تتر ۳۹ درصد / ۱۰۰ = ۱۹ + ۱۲ + ۳۰ + ۳۹

در این حالت اگر کل دارایی یک سرمایه گذار ۱۰۰۰ تتر باشد طبق این الگوریتم پیشنهاد میشود در این لحظه به اندازه ۱۹۰ تتر بیت کوین، ۱۲۰ تتر اتریوم، ۳۰۰ تتر آلت کوین های دیگر به صلاح دید خود سرمایه گذار و ۳۹۰ تتر به صورت نقد در سبد موجود باشد.

هدف نهایی این است که با حرکت بازار چه به سمت پایین چه به سمت بالا با بالانس کردن مقادیر فوق در بازارهای نزولی کمترین ضرر و در بازارهای صعودی بیشترین سود کسب گردد و همواره عملکردی بهتر از کل بازار ارزهای دیجیتال حاصل شود.

تاییدیه گرفتن در تایمفریمهای پایینتر (تریگر ورود)

وقتی که قیمت به نواحی دیدگاهدار مارکت یعنی نواحی عرضه و تقاضا در تایمفریمهای بالا میرسد باید منتظر تاییدیه در تایمفریمهای پایینتر بود که هم win rate معاملات بالاتر رود هم ریسک به ریوارد بهتری داشته باشد. به روشهای مختلفی میتوان تریگر ورود را در چارت مشاهده کرد که در ادامه به برخی از مهم ترین آنها میپردازیم.

شکست ساختار (CHOCH)

اگر در تایم فریم پایین به دنبال تریگر ورود برای پوزیشن لانگ هستیم باید به دنبال آخرین سقفی باشیم که منجر به شکست کف شده است. در صورت رد شدن قیمت از این سقف میتوان این برداشت را داشت که ساختار قیمت از نزولی به صعودی تغییر پیدا کرده است. برای شفافتر شدن موضوع، شکل زیر را مشاهده کنید:

شکلگیری الگوهای کندل استیک

در صورتی که در یک ناحیه تقاضا، الگوی سه سرباز (Three Soldiers) یا انگالفینگ (Engulfing) یا ستاره صبح گاهی (Morning Star) و دیگر الگوهای صعودی دیده شد میتواند به عنوان تاییدیه ورود در نظر گرفته شود.

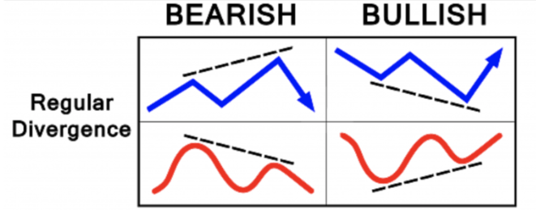

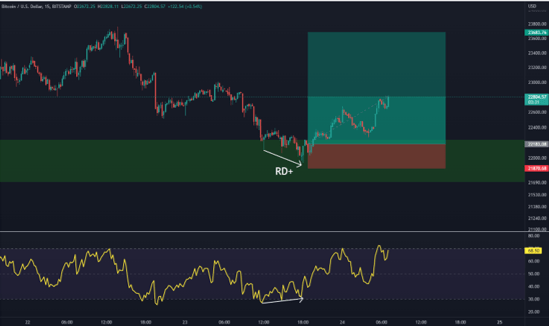

تشکیل واگرایی

با توجه به این که در تایم فریم پایین عملاً در خلاف جهت وارد پوزیشن میشویم، به همین دلیل باید از واگرایی معمولی (Regular Divergence) استفاده کنیم. شماتیک واگرایی معمولی در شکل زیر رسم شده است که در آن نمودار آبی رنگ نمودار قیمت و نمودار قرمز رنگ اوسیلاتور (مثل RSI) است.

برای مثال ابتدا در تایم فریم ۴ ساعته یک محدوده تقاضا پیدا میکنیم و در ادامه در تایم فریم ۱۵ دقیقه مطابق شکل زیر به کمک واگرایی معمولی وارد معامله میشویم.

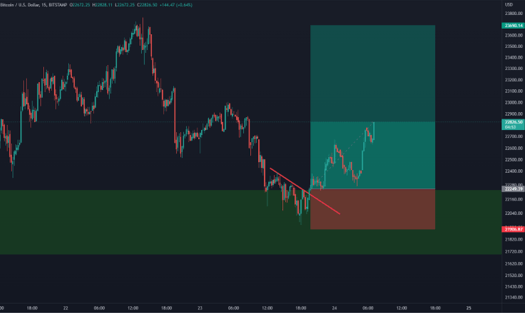

شکست خط روند

یکی از بهترین روشهای گرفتن تائیدیه در تایم فریم های پایینتر، استفاده از خط روند و ورود در جهت شکست آن است. برای مثال در شکل زیر پس از رسیدن قیمت به ناحیه تقاضا در تایم فریم ۴ ساعته، در تایم فریم ۱۵ دقیقه به دنبال خط روند نزولی میگردیم که با شکست آن وارد پوزیشن لانگ شویم.

بسیار عالی و کاربردی

از شما بابت حسن نظرتان سپاسگزاریم.

مرسی از مطالب آموزنده تون

بسیارعالی:)

تشکر از شما که مطلب را مطالعه کردید

سلام خدمت شما عزیزانی که زحماتی زیادی رو متحمل میشوید و مطالب بسیار آموزنده رو برای مخاطبان مینویسید و در ضمن اگه نحوه پیدا کردند ارزهایی که هنوز لیست نشده اند و پتانسیل بالایی برخوردار هستند رو آموزش یا معرفی کنید بسیار ممنونم میشوم که بتوانید لااقل در این موقع از بهران اقتصادی در کشور ما ایران بتوانید لااقل به یکی از افراد این جامعه سودی برسانید هم خداوند متعال راضی میشود و هم همان یه نفر اگرچه اینطور معرفی بیشتر مخاطب دارند با تشکر از لطف و زحمات بسیار زیبا و جذاب شما کاظمی