چشمانداز فلز گرانبها در ۲۰۲۶: سه سناریوی طلایی

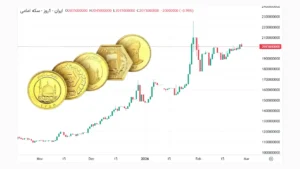

طلا در سال ۲۰۲۵ عملکردی کم سابقه ثبت کرد؛ بازاری که بیش از ۵۰ بار سقف تاریخی را شکست و با بازدهی فراتر از ۶۰ درصد، در صدر لیست بهترین داراییهای سال قرار گرفت. گزارش تازه شورای جهانی طلا، ضمن مرور این جهش کمنظیر، سه سناریوی اصلی برای سال ۲۰۲۶ ترسیم میکند که میتواند آینده این فلز ارزشمند را شکل دهد. این گزارش نشان میدهد که چرا طلا دوباره به کانون توجه سرمایهگذاران بازگشته و چه محرکهایی میتواند مسیر آن را در سال آینده تعیین کند.

عملکرد استثنایی طلا در ۲۰۲۵؛ چه عواملی رکوردشکنیها را رقم زدند؟

طلا در سال ۲۰۲۵ تحتتأثیر مجموعهای از نیروهای کلان اقتصادی و ژئوپلیتیک رشد کرد. بازارهای جهانی در فضایی از تنشهای سیاسی، دلار ضعیف، نرخهای بهره پایینتر و تقاضای روبهافزایش سرمایهگذاران و بانکهای مرکزی حرکت کردند. مدل بازدهی GRAM نشان میدهد:

- ریسکهای ژئوپلیتیک حدود ۱۲ واحد درصد از رشد طلا را توضیح میدهند.

- ضعف دلار و کاهش نرخهای بهره در مجموع حدود ۱۰ واحد درصد سهم داشتند.

- ترکیب این دو عامل نزدیک به ۱۶ واحد درصد از بازدهی سال را تشکیل داده است.

در دوره دوم ریاستجمهوری ترامپ، نقش سیاست و نااطمینانی اقتصادی در رفتار سرمایهگذاران بیش از همیشه پررنگ شد. افزون بر این، مومنتوم قیمتی، افزایش موقعیتهای معاملاتی و رشد اقتصادی در مجموع حدود ۱۹ واحد درصد دیگر به بازدهی طلا افزودند. نکته مهم این است که برخلاف سالهای گذشته، تنها یک محرک اصلی وجود نداشت؛ بلکه ترکیبی متوازن از عوامل همزمان عمل کردند.

چشمانداز طلا در سال ۲۰۲۶؛ سه سناریوی اصلی چیست؟

بازارها در حال حاضر انتظار دارند محیط اقتصادی سال ۲۰۲۶ مشابه سال جاری باشد؛ یعنی رشد جهانی در محدوده ۲.۷ تا ۲.۸ درصد باقی بماند، فدرال رزرو حدود ۰.۷۵ واحد درصد دیگر نرخ بهره را کاهش دهد، دلار کمی تقویت شود و نرخهای بلندمدت ثابت بمانند. اما تجربه نشان داده که شرایط اقتصاد کلان به ندرت دقیقاً مطابق پیشبینیها پیش میرود. شورای جهانی طلا، با تکیه بر همین نااطمینانی، سه سناریوی کلیدی را معرفی کرده است.

سناریوی اول: لغزش ملایم (رشد ۵ تا ۱۵ درصدی طلا)

در سناریوی نخست، اقتصاد آمریکا وارد فاز کندی ملایم میشود. نرمتر شدن بازار کار میتواند فدرال رزرو را مجبور به کاهش نرخ بهره بیش از انتظار کند. از سوی دیگر، فروکشکردن موج هیجانی پیرامون هوش مصنوعی ممکن است فشار فروش در بورس ایجاد کند و ریسکگریزی سرمایهگذاران را افزایش دهد.

پیامدهای این سناریو:

- دلار ضعیف میشود.

- خرید بانکهای مرکزی ادامه پیدا میکند.

- سرمایهگذاران نهادی آسیایی مانند صندوقهای بازنشستگی هند وارد بازار میشوند.

در این صورت، طلا میتواند رشد ۵ تا ۱۵ درصدی را تجربه کند؛ رشدی کمتر از جهش ۲۰۲۵ اما همچنان قابلتوجه.

سناریوی دوم: حلقه زوال (رشد ۱۵ تا ۳۰ درصدی طلا)

این سناریو به احتمال وقوع رکود جهانی عمیقتر اشاره دارد. تنشهای ژئوپلیتیک، بحرانهای منطقهای یا تشدید جنگهای تجاری میتوانند اعتماد اقتصادی را بهشدت کاهش دهند و شرکتها و خانوارها را به عقبنشینی از سرمایهگذاری و مصرف وادار کنند.

در چنین شرایطی:

- تورم به زیر هدف میرسد.

- فدرال رزرو سیاستهای انبساطی تهاجمی اجرا میکند.

- بازدهی اوراق کاهش مییابد و دلار ضعیف میشود.

- جریان سرمایه به سمت داراییهای امن، بهویژه طلا، افزایش مییابد.

بر اساس گزارش، طلا در این سناریو میتواند ۱۵ تا ۳۰ درصد رشد کند. ورود بیش از ۷۷ میلیارد دلار سرمایه به ETFهای طلا در سال جاری نیز نشان میدهد که این ابزار همچنان نقش مهمی در حمایت از قیمت دارد.

سناریوی سوم: بازگشت تورم (افت ۵ تا ۲۰ درصدی طلا)

در سناریوی سوم، سیاستهای دولت ترامپ باعث تقویت رشد اقتصادی میشود. در نتیجه تورم بالا میرود و فدرال رزرو بهجای کاهش نرخها، آنها را ثابت نگه میدارد یا افزایش میدهد.

پیامدها:

- بازدهی اوراق افزایش مییابد.

- دلار تقویت میشود.

- سرمایهها به سمت داراییهای ریسکی حرکت میکنند.

این شرایط برای طلا منفی است و میتواند افت ۵ تا ۲۰ درصدی بههمراه داشته باشد. با این حال، خریدهای مقطعی مصرفکنندگان و ورود سرمایهگذاران بلندمدت، ممکن است در کفهای قیمتی از بازار حمایت کند.

نقش بانکهای مرکزی و بازیافت طلا

گزارش شورای جهانی طلا در ادامه به دو عامل مهم و غیرقابلمدلسازی اشاره میکند:

- تقاضای بانکهای مرکزی

- عرضه ناشی از بازیافت.

اقتصادهای نوظهور همچنان با ذخایر پایینتر از کشورهای توسعهیافته، بازیگران مهم خرید طلا هستند.

اگر خرید بانکهای مرکزی به سطح پیش از کرونا بازگردد، یک باد مخالف مهم برای قیمت ایجاد خواهد شد.

با وجود رشد شدید قیمت، بازیافت کمتر از انتظار افزایش یافته؛ زیرا در هند و برخی کشورها، طلا بهعنوان وثیقه برای دریافت وام نگهداری میشود.

اگر اقتصاد هند تضعیف شود، احتمال نقد شدن این وثایق و افزایش عرضه ثانویه وجود دارد؛ موضوعی که میتواند قیمتها را تحت فشار قرار دهد.

جمعبندی: آیا طلا در ۲۰۲۶ همچنان میدرخشد؟

چشمانداز طلا برای سال ۲۰۲۶، همانند سال ۲۰۲۵، در میان سطحی بیسابقه از نااطمینانی قرار دارد. با وجود سناریوهای متفاوت، گزارش تأکید میکند که احتمال تحقق سناریوهای صعودی، بیشتر از سناریوهای نزولی ارزیابی میشود. تا زمانی که ریسکهای ژئوپلیتیک و شوکهای اقتصادی افزایش مییابند، طلا همچنان یکی از بهترین ابزارهای تنوعبخشی، پوشش ریسک و حفظ ارزش باقی خواهد ماند.

سؤالات متداول

۱. چرا طلا در سال ۲۰۲۵ چنین عملکرد خارقالعادهای را ثبت کرد؟

ترکیبی از عوامل شامل تنشهای ژئوپلیتیک، ضعف دلار، کاهش نرخهای بهره، تقاضای بالای سرمایهگذاران و بانکهای مرکزی و مومنتوم قیمتی باعث رشد کمسابقه طلا شد.

۲. کدام سناریو برای سال ۲۰۲۶ بیشترین احتمال تحقق را دارد؟

طبق گزارش شورای جهانی طلا، با توجه به روندهای کنونی و سطح بالای نااطمینانی، احتمال تحقق سناریوهای صعودی (رکود جهانی) بیشتر از سناریوی منفی است.

۳. چه عواملی میتوانند باعث افت قیمت طلا در سال ۲۰۲۶ شوند؟

در صورت بازگشت تورم و اتخاذ سیاستهای انقباضی توسط فدرال رزرو، تقویت دلار، افزایش بازدهی اوراق و ورود سرمایهها به داراییهای ریسکی، طلا ممکن است بین ۵ تا ۲۰ درصد افت کند.

۴. نقش بانکهای مرکزی در آینده بازار طلا چیست؟

بانکهای مرکزی، بهویژه در اقتصادهای نوظهور، همچنان یکی از مهمترین خریداران طلا هستند. اگر خریدهای آنها ادامه یابد، میتواند از قیمتها حمایت کند.

امروز طلا بخریم یا بفروشیم؟ (۱۷ اسفند)

امروز طلا بخریم یا بفروشیم؟ (۱۷ اسفند)

امروز دلار بخریم یا بفروشیم؟ (۱۷ اسفند)

امروز دلار بخریم یا بفروشیم؟ (۱۷ اسفند)

جدیدترین اخبار دنیای مالی ایران و جهان در شرایط بحرانی (درحال بهروزرسانی…)

جدیدترین اخبار دنیای مالی ایران و جهان در شرایط بحرانی (درحال بهروزرسانی…)

امروز دلار بخریم یا بفروشیم؟ (۹ اسفند)

امروز دلار بخریم یا بفروشیم؟ (۹ اسفند)

امروز طلا بخریم یا بفروشیم؟ (۹ اسفند)

امروز طلا بخریم یا بفروشیم؟ (۹ اسفند)

قیمت دلار، یورو و سایر ارزها ۷ اسفند ۱۴۰۴؛ ورود شگفتانگیز دلار به کانال ۱۶۵ هزار تومان

قیمت دلار، یورو و سایر ارزها ۷ اسفند ۱۴۰۴؛ ورود شگفتانگیز دلار به کانال ۱۶۵ هزار تومان

قیمت طلا، سکه پنجشنبه ۷ اسفند

قیمت طلا، سکه پنجشنبه ۷ اسفند

امروز دلار بخریم یا بفروشیم؟ (۷ اسفند)

امروز دلار بخریم یا بفروشیم؟ (۷ اسفند)

امروز طلا بخریم یا بفروشیم؟ (۷ اسفند)

امروز طلا بخریم یا بفروشیم؟ (۷ اسفند)

قیمت طلا و سکه امروز چهارشنبه ۶ اسفند ۱۴۰۴/ کاهش همه قیمتها + جدول و جزئیات

قیمت طلا و سکه امروز چهارشنبه ۶ اسفند ۱۴۰۴/ کاهش همه قیمتها + جدول و جزئیات

دیدگاهها